Главная

Рефераты по зарубежной литературе

Рефераты по логике

Рефераты по маркетингу

Рефераты по международному публичному праву

Рефераты по международному частному праву

Рефераты по международным отношениям

Рефераты по культуре и искусству

Рефераты по менеджменту

Рефераты по металлургии

Рефераты по муниципальному праву

Рефераты по налогообложению

Рефераты по оккультизму и уфологии

Рефераты по педагогике

Рефераты по политологии

Рефераты по праву

Биографии

Рефераты по предпринимательству

Рефераты по психологии

Рефераты по радиоэлектронике

Рефераты по риторике

Рефераты по социологии

Рефераты по статистике

Рефераты по страхованию

Рефераты по строительству

Рефераты по схемотехнике

Рефераты по таможенной системе

Сочинения по литературе и русскому языку

Рефераты по теории государства и права

Рефераты по теории организации

Рефераты по теплотехнике

Рефераты по технологии

Рефераты по товароведению

Рефераты по транспорту

Рефераты по трудовому праву

Рефераты по туризму

Рефераты по уголовному праву и процессу

Рефераты по управлению

Курсовая работа: Долгосрочная финансовая политика предприятия

Курсовая работа: Долгосрочная финансовая политика предприятия

Оглавление

Введение

Глава 1 Теоретические основы финансовой политики предприятия

1.1 Финансовая политика предприятия

1.2 Долгосрочное финансирование

1.3 Анализ управления денежными средствами и их эквивалентами

1.4 Анализ управления дебиторской задолженностью

Глава 2 Анализ финансового состояния ТОО «Рудрем-1»

2.1 Анализ и оценка финансового состояния предприятия ТОО «Рудрем-1»

2.2 Оценка эффективности существующей на предприятии ТОО «Рудрем-1»

2.3 Разработка мероприятий по совершенствованию долгосрочной финансовой политики предприятия

Заключение

Список использованной литературы

Введение

Все мобилизованные обществом средства, как собственные, так и заемные, материализованы в активах. Под активами понимаются различные виды экономических ресурсов компании, способствующие ведению эффективного бизнеса.

Актуальность изучаемой проблемы объясняется тем, что финансовая политика – важнейшая характеристика экономической деятельности предприятия. Она представляет собой одну из наиболее комплексных управляющих систем, в которой интегрируется методологические принципы финансового менеджмента, операционного менеджмента, инновационного менеджмента, бухгалтерского учета, контроллинга, логистики других специальных областей знаний.

Финансовое состояние характеризуется системой показателей, отражающих реальные и потенциальные финансовые возможности фирмы как объекта по бизнесу, объекта инвестирования капитала, налогоплательщика. Хорошее финансовое состояние – это эффективное использование ресурсов, способность полностью и в сроки ответить по своим обязательствам, достаточность собственных средств для исключения высокого риска, хорошие перспективы получения прибыли и др. Плохое финансовое положение выражается в неудовлетворительной платежной готовности, в низкой эффективности использования ресурсов, в неэффективном размещении средств, их иммобилизации. Пределом плохого финансового состояния предприятия является состояние банкротства, т. е. неспособность предприятия отвечать по своим обязательствам. Основная цель анализа – выявление и оценка тенденций развития финансовых процессов на предприятии. Менеджеру эта информация необходима для разработки адекватных управленческих решений по снижению риска и повышению доходности финансово-экономической деятельности предприятия, инвестору – для решения вопроса целесообразности инвестирования, банкам – для определения условий кредитования фирмы.

Содержание и основная целевая установка финансового анализа - оценка финансового состояния и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Финансовое состояние хозяйствующего субъекта - это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами.

Объектом исследования курсовой работы является ТОО “Рудрем-1”, предприятие, выполняющее строительно-монтажные работы.

Предметом исследования курсовой работы являются финансовые отношения в процессе разработки долгосрочной финансовой политикой предприятия.

Целью курсовой работы является разработка долгосрочной финансовой политики предприятия на основе анализа его финансового состояния.

Данная цель решается в процессе решения следующих задач:

- Необходимо сформулировать финансовую политику предприятия;

- Рассмотреть долгосрочное финансирование;

- Показать анализ управления денежными средствами и их эквивалентами, дебиторской задолженностью;

- Рассчитать и оценить финансовое состояние предприятия ТОО «Рудрем-1» и его эффективность;

- Разработать мероприятия по совершенствованию долгосрочной финансовой политики предприятия.

Глава 1 Теоретические основы финансовой политики предприятия

1.1 Финансовая политика предприятия

Экономическая теория (особенно нормативная экономическая теория) и государственная экономическая политика тесно связаны между собой. В самом общем виде государственная экономическая политика может быть определена как комплекс мер, направленных на регулирование поведения экономических агентов (потребителей и производителей), или последствий деятельности этих агентов для эффективного достижения поставленных экономических целей: экономического роста, научно-технического прогресса, более справедливого распределения доходов, полной занятости и др. Для достижения поставленных целей государство использует богатый арсенал средств - от административных запретов на выброс вредных веществ в атмосферу до методов «тонкой настройки» экономики путем кредитно-денежной и налогово-бюджетной политики.

Результативность государственного управления во многом определяется компетентностью государственных чиновников, их способностью предвидеть близкие и отдаленные результаты предпринимаемых действий, а также желательность или нежелательность наступающих последствий. Так, например, если государство будет «нажимать на печатный станок» для финансирования социальных расходов, то результатом будет инфляция, которая обесценит денежные доходы населения. Способность правильно понять складывающуюся экономическую ситуацию, выбрать наиболее адекватные меры государственного влияния на экономические процессы, просчитать последствия принимаемых решений, максимизировать выгоды и минимизировать возможные издержки напрямую зависит от того, насколько правильно и полно при проведении государственной экономической политики используются достижения позитивной и нормативной экономической теории. «Знал бы, где упал - соломки подложил!» - гласит народная пословица. Экономическая наука подкладывает амортизирующую «соломку» в форме научно обоснованных предвидений при проведении экономической политики только тем, кто базирует свою деятельность на глубоких знаниях.

Под финансовой политикой предприятия понимается форма реализации финансовой идеологии и финансовой стратегии предприятия в разрезе отдельных аспектов его финансовой деятельности. В отличие от финансовой стратегии в целом, финансовая политика формируется лишь по отдельным направлениям финансовой деятельности предприятия, требующим обеспечения наиболее эффективного управления для достижения главной стратегической цели этой деятельности. Финансовая политика разрабатывается по целому ряду направлений формирования и использования активов предприятия.

Возможности повышения рентабельности продаж и увеличения объема реализации у разных предприятий неодинаковы. Поэтому весьма важно, за счет каких факторов растет или снижается рентабельность активов предприятия.

Рентабельность продаж можно наращивать путем повышения цен или снижения затрат. Однако эти способы временны и недостаточно надежны в нынешних условиях. Наиболее последовательная политика организации, отвечающая целям укрепления финансового состояния, состоит в том, чтобы увеличивать производство и реализацию той продукции (работ, услуг), необходимость которой определена путем улучшения рыночной конъюнктуры.

В теории финансового анализа содержится оценка оборачиваемости и рентабельности активов по отдельным его составляющим: оборачиваемость и рентабельность материальных оборотных средств, средств в расчетах, собственных и заемных источников средств. Однако, на наш взгляд, сами по себе эти показатели мало информативны. Чисто арифметически, в результате уменьшения знаменателей при расчете этих показателей по сравнению со знаменателем показателя рентабельности или оборачиваемости всех активов мы имеем более высокую рентабельность и оборачиваемость отдельных элементов капитала. При анализе экономической рентабельности, безусловно, нужно принимать во внимание роль отдельных его элементов. Но зависимость, на наш взгляд, целесообразно строить не через оборачиваемость элементов, а через оценку структуры капитала в увязке с динамикой его оборачиваемости к рентабельности.

Рентабельность продаж можно наращивать путем повышения цен или снижением затрат, однако эти способы недостаточно надежны в нынешних условиях. Политика укрепления финансового состояния состоит в том, чтобы увеличивать реализацию той продукции, необходимость которой определена путем улучшения рыночной конъюнктуры.

1.2 Долгосрочное финансирование

Управление привлечением заемных инвестиционных ресурсов представляет собой целенаправленный процесс их формирования из различных источников и в разных формах в соответствии с потребностями предприятия в заемном капитале на различных этапах его развития. Многообразие задач, решаемых в процессе этого управления, определяет необходимость разработки специальной инвестиционной политики в этой области на предприятиях, использующих значительный объем заемного капитала.

Заемный капитал характеризуется следующими положительными особенностями:

1. Достаточно широкими возможностями привлечения, особенно при высоком кредитном рейтинге предприятия, наличии залога или гарантии получателя.

2. Обеспечением роста финансового потенциала предприятия при необходимости существенного расширения его активов и возрастания темпов роста объема его хозяйственной деятельности.

3. Более низкой стоимостью в сравнении с собственным капиталом за счет обеспечения эффекта "налогового щита" (изъятия затрат по его обслуживанию из налогооблагаемой базы при уплате налога на прибыль).

4. Способностью генерировать прирост финансовой рентабельности (коэффициента рентабельности собственного капитала).

В то же время использование заемного капитала имеет следующие недостатки:

1. Использование этого капитала генерирует наиболее опасные финансовые риски в хозяйственной деятельности предприятия – риск снижения финансовой устойчивости и потери платежеспособности. Уровень этих рисков возрастает пропорционального росту удельного веса использования заемного капитала.

2. Активы, сформированные за счет заемного капитала, генерируют меньшую (при прочих равных условиях) норму прибыли, которая снижается на сумму выплачиваемого ссудного процента во всех его формах (процента за банковский кредит; лизинговой ставки; купонного процента по облигациям; вексельного процента за товарный кредит).

3. Высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка. В ряде случаев при снижении средней ставки судного процента на рынке использование ранее полученных кредитов (особенно на долгосрочной основе) становится предприятию невыгодным в связи с наличием более дешевых альтернативных источников кредитных ресурсов.

4. Сложность процедуры привлечения (особенно в больших размерах), так как предоставление кредитных ресурсов зависит от решения других хозяйствующих субъектов (кредиторов), требует в ряде случаев соответствующих сторонних гарантий или залога (при этом гарантии страховых компаний, банков, или других хозяйствующих субъектов предоставляются, как правило, на платной основе).

Таким образом, предприятие, использующее заемный капитал для формирования своих активов, имеет более высокий финансовый потенциал своего развития (за счет формирования дополнительного объема активов) и возможности прироста финансовой рентабельности деятельности, однако в большей мере генерирует финансовый риск и угрозу банкротства (возрастающие по мере увеличения удельного веса заемных средств в общей сумме используемого капитала).

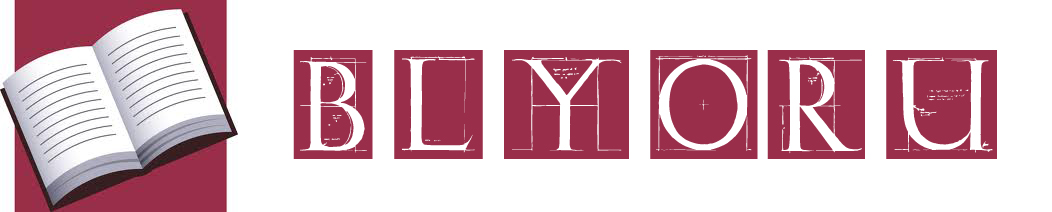

С учетом избранной схемы финансирования активов формируется система источников привлечения капитала на предприятие. На первом этапе жизненного цикла предприятия состав этих источников ограничен и носит несколько специфический характер. Основные из этих источников формирования активов создаваемого предприятия приведены на рис. 1.

В настоящее время практически отсутствует единый показатель, с помощью которого однозначно можно определить целесообразность выбора того или иного способа финансирования, поэтому обычно производится рассмотрение различных вариантов с выбором лучшего, используя показатели прибыльности.

Финансирование зависит от способа привлечения дополнительных средств путем:

- выпуска акций;

- эмиссии облигационного займа;

- получения кредита по определенному в договоре проценту.

Однако выбор подходящего способа финансирования – часто достаточно сложная задача. Наиболее строгий способ анализа – использование вычислительных параметров РД (размер дохода, приходящийся на одну акцию) и П (прибыль до выплаты доходов и процента).

Для первого случая необходимо определить количество акций, которое необходимо выпустить, и цену их реализации. Во втором случае – это же и объем выпуска, номинал облигаций и процентов по ним. Третий случай предполагает определение необходимого объема заемных средств и предполагаемого процента по ним.

Рисунок 1 - Характеристика основных источников формирования активов предприятия

Выбор определенного способа финансирования приводит к изменениям в структуре капитала общества. Однако при этом необходимо проанализировать, кроме приведенных данных, последствия, с которыми столкнется предприятие в результате реализации своей программы.

Такими последствиями могут быть:

- необходимость обеспечения постоянных платежей по обслуживанию долга;

- несение затрат, связанных с выпуском и размещением эмиссионных ценных бумаг.

Прежде чем принять тот или иной инвестиционный проект, необходимо рассмотреть его целесообразности с набором объективных критериев. Для этого нужно сформировать основные требования к инвестиционным проектам и определить показатели, которыми следует пользоваться при принятии инвестиционных проектов.

Итак, очень важными характеристиками в управлении активами предприятиями является оценка привлекаемых ресурсов, собственных или заемных.

1.3 Анализ управления денежными средствами и их эквивалентами

Определение минимально необходимой потребности в денежных активах для осуществления текущей хозяйственной деятельности направлено на установление нижнего предела остатка необходимых денежных активов в национальной и иностранной валютах (в процессе расчетов иностранная валюта пересчитывается по определенному курсу в национальную).

Расчет минимально необходимой суммы денежных активов (без учета их резерва в форме краткосрочных финансовых вложений) основывается на планируемом денежном потоке по текущим хозяйственным операциям, в частности, на объеме расходования денежных активов по этим операциям в предстоящем периоде.

Минимально необходимая потребность в денежных активах для осуществления текущей хозяйственной деятельности может быть определена по следующей формуле (1):

ДАmin = ![]() (1)

(1)

где ДАmin — минимально необходимая потребность в денежных активах для осуществления текущей хозяйственной деятельности в предстоящем периоде;

ПРда — предполагаемый объем платежного оборота по текущим хозяйственным операциям в предстоящем периоде (в соответствии с планом поступления и расходования денежных средств предприятия);

Ода — оборачиваемость денежных активов (в разах) в аналогичном по сроку отчетном периоде (она может быть скорректирована с учетом планируемых мероприятий по ускорению оборота денежных активов).

Дифференциация минимально необходимой потребности в денежных активах но основным видам текущих хозяйственных операций осуществляется только на тех предприятиях, которые ведут внешнеэкономическую деятельность. Цель такой дифференциации заключается в том, чтобы из общей минимальной потребности в ДА выделить валютную их часть с тем, чтобы обеспечить формирование необходимых предприятию валютных фондов. Основой осуществления такой дифференциации является планируемый объем расходования ДА по внутренним и внешнеэкономическим операциям. В процессе расчетов используются обе вышерассмотренные формулы.

Выявление диапазона колебаний остатка денежных активов по отдельным этапам предстоящего периода основывается на итоговых показателях плана поступления и расходования денежных средств в разрезе отдельных месяцев (по годовому плану) или декад (по квартальному плану).

Корректировка потока платежей с целью уменьшения максимальной и средней потребности в остатках денежных активов осуществляется путем его оперативного регулирования (переноса срока отдельных платежей по заблаговременному согласованию с контрагентами).

На первом этапе регулируются декадные сроки расходования денежных средств (в увязке с их поступлениями), что позволяет минимизировать остатки денежных активов в рамках каждого месяца (квартала). Критерием оптимальности этого этапа регулирования потока платежей выступает минимальный размер средне-квадратического отклонения остатка денежных активов предприятия от среднего их значения.

На втором этапе размер среднего остатка денежных активов оптимизируется с учетом предусматриваемого резервного запаса этих активов. При этом вначале определяется максимальный остаток денежных активов с учетом неравномерности платежей и резервного запаса, а затем их средний остаток (половина суммы минимального и максимального остатков денежных активов).

Высвобожденная в процессе корректировки потока платежей сумма денежных активов реинвестируется в краткосрочные финансовые вложения или в другие виды активов.

Обеспечение ускорения оборота денежных активов определяет необходимость поиска резервов такого ускорения на предприятии. Основными из этих резервов являются:

- ускорение инкассации денежных средств, при котором сокращается остаток денежных активов в кассе;

- сокращение расчетов наличными деньгами (наличные денежные расчеты увеличивают остаток денежных активов в кассе и сокращают срок пользования собственными денежными активами на период прохождения платежных документов поставщиков);

- сокращение объема расчетов с поставщиками с помощью аккредитивов и чеков, так как они отвлекают на продолжительный период денежные активы из оборота в связи с необходимостью предварительного их резервирования на специальных счетах в банках.

Обеспечение рентабельного использования временно свободного остатка денежных активов может быть осуществлено за счет следующих мероприятий:

- согласования с банком условий текущего хранения остатка денежных средств с выплатой депозитного процента (например, путем открытия контокорректного счета в банке);

- использования краткосрочных денежных инструментов (в первую очередь, депозитных вкладов в банках) для временного хранения свободных денежных активов;

- использования высокодоходных краткосрочных фондовых инструментов для размещения резерва денежных активов (краткосрочных депозитных сертификатов, облигаций, казначейских обязательств, векселей и т. п.), но при условии достаточной их ликвидности на фондовом рынке.

Минимизация потерь используемых денежных активов от инфляции осуществляется раздельно по денежным средствам в национальной и иностранной валютах.

По национальной валюте противоинфляционная защита денежных активов обеспечивается в том случае, если норма рентабельности по используемому временно свободному их остатку не ниже темпа инфляции.

По иностранной валюте противоинфляционная защита денежных активов обеспечивается выбором соответствующей валюты.

1.4 Анализ управления дебиторской задолженностью

Уплата долгов дебиторами – это практически источник средств для погашения кредиторской задолженности. Если оборачиваемость дебиторской задолженности медленнее, чем кредиторская задолженность, это означает что у предприятия неблагоприятные условия расчётов с покупателями и поставщиками: предприятие должно возвращать свои долги чаще, чем оно получает оплату за реализованную продукцию.

Если предприятие прибыльно, то по большей части дебиторская задолженность будет превышать кредиторскую; если предприятие убыточно, то соотношение между дебиторской и кредиторской задолженностями будет обратным [26, 112].

У названного явления имеется экономическая и бухгалтерская логика. С экономической точки зрения прибыльное предприятие становится неплатежеспособным из-за своих покупателей, поэтому сумма выставленных им требований больше его собственных обязательств. Убыточное предприятие само рождает цепочку неплатежей. Причину неплатежеспособности в непомерно высоких затратах, низком качестве продукции, не позволяющем повысить цену, плохом маркетинге. У него может вовсе не быть дебиторской задолженности, но если она присутствует, то только по причине платежного кризиса в России.

С бухгалтерской точки зрения у прибыльного предприятия отражаемая в пассиве баланса прибыль должна корреспондироваться с равновеликой статьей актива. Если бы отгруженная покупателю продукция была оплачена, то прибыли противостояли бы полученные денежные средства, по поскольку этого нет, то прибыль заморожена в долгах покупателей и заказчиков, т.е. в дебиторской задолженности. Напротив, финансовые результаты убыточного предприятия (убытки) отражаются в активе баланса, а в пассиве им противостоит кредиторская задолженность. Полная остановка такого предприятия пока не состоялась только благодаря безвозмездно присвоенным результатам чужого труда.

Уровень дебиторской задолженности определяется многими факторами: видами продукции, емкостью рынка, степенью насыщенности рынка данной продукцией, принятой на предприятии системой расчетов и др. Последний фактор особенно важен для финансового управляющего.

Управление дебиторской задолженностью предполагает отбор покупателей. Критерии отбора - платежеспособность контрагента и соблюдение им платежной дисциплины.

Однако гораздо более реальным рычагом является определение условий оплаты продукции (работ, услуг).

Отдельные покупатели могут рассчитываться на условиях предоплаты. Это является идеальным вариантом и полностью ликвидирует дебиторскую задолженность. Однако требование 100%-й предоплаты по отношению ко всем покупателям является грубой управленческой ошибкой, т.к. делает сбыт в сегодняшних условиях невозможным. Поэтому необходимо стимулировать покупателя к скорейшей оплате.

Перечисленные формы воздействия на покупателя являются прерогативой отдела маркетинга, а не финансовой службы.

Финансовыми способами воздействия являются составления актов сверки задолженности, применение штрафных санкций, предложение о проведении взаимозачётов, продажа задолженности, передача её налоговым органам для зачёта неоплаченных налогов, а также выставление под арест для расчёта с кредиторами.

Для улучшения состояния дебиторской и кредиторской задолженности надо:

1) Следить за соотношением дебиторской и кредиторской задолженностями. Превышение дебиторской задолженности над кредиторской задолженностью делает необходимым привлечение дополнительных источников финансирования.

2) Ориентироваться на увеличение количества заказчиков с целью уменьшения риска неуплаты монопольным заказчикам.

3) Контролировать состояние расчётов по просроченным задолженностям.

4) Выявлять недопустимые виды дебиторской и кредиторской задолженности, к которым относятся:

- просроченная задолженность поставщикам, в бюджет;

- кредиторская задолженность по претензиям;

- сверхнормативная задолженность по устойчивым пассивам;

- товары, отгруженные, но неоплаченные в срок;

- поставщики и покупатели по претензиям;

- задолженность по расчётам возмещения материального ущерба;

Таким образом, при разработке политики управления кредиторской задолженностью, необходимо учитывать, что она является одновременно источником покрытия дебиторской задолженности.

Этот момент очень важен, во-первых, для внешних потребителей информации (например, банков и других поставщиков ресурсов) при изучении степени финансового риска и, во - вторых, для самого предприятия при определении перспективного варианта организации финансов и выработке финансовой стратегии.

Поэтому надо сравнить сумму дебиторской и кредиторской задолженности.

Если дебиторская задолженность превышает кредиторскую, то это свидетельствует об иммобилизации собственного капитала в дебиторскую задолженность. Если кредиторская задолженность превышает дебиторскую в 2 раза, то финансовое состояние предприятия считается нестабильным.

Величина дебиторской и кредиторской задолженности в плановом периоде может измениться по сравнению с базисной под влиянием действия ряда факторов. В данном случае нам важно учесть те факторы, которые связаны с условиями расчётов с дебиторами и кредиторами.

При планировании значений кредиторской задолженности и дебиторской задолженности необходимо учесть обстоятельства [5, 139]:

1. Состояние дебиторской задолженности: нет ли в её составе просроченной или безнадёжной и предполагается ли погашение просроченной. Кроме того, не меняется ли состав дебиторов или условия расчётов с ними, приводящие к ускорению либо замедлению оборачиваемости дебиторской задолженности в целом.

2. Состояние кредиторской задолженности: нет ли в её составе просроченной и предполагается ли ее погашение, если она есть. Кроме того, не меняется ли состав кредиторов - поставщиков и условия расчётов с ними, приводящие к ускорению либо замедлению оборачиваемости кредиторской задолженности поставщикам. Наконец, нет ли просроченной кредиторской задолженности другим кредиторам (бюджету, внебюджетным фондам и др.)

В зависимости от перечисленных обстоятельств плановые суммы дебиторской и кредиторской задолженности могут существенно различаться.

Рассчитаем плановую величину дебиторской задолженности. Поскольку здесь надо принимать во внимание и фактический состав, и оборачиваемость, сделаем два расчета.

В качестве базы для расчета используются следующие показатели:

- Выручка;

- Себестоимость проданной продукции;

- Стоимость закупленных материальных ценностей;

- Сумма платежей, связанных с погашением имеющихся обязательств.

Рассмотрим каждый из этих способов с позиции их аналитических возможностей, а так же надёжности расчётов.

Первый способ (на базе выручки) представляет собой самый общий подход к анализу оборачиваемости кредиторской задолженности (2):

![]() (2)

(2)

Он позволяет определить одно из устойчивых для конкретного предприятия соотношений: соотношение между выручкой и кредиторской задолженностью.

Учитывая, что выручка является ключевым показателем при прогнозном анализе, в том числе и при прогнозе кредиторской задолженности, данное соотношение используется на практике с целью составления прогнозного баланса и определения ожидаемой потребности в собственном оборотном капитале. Формула для прогнозных расчётов будет следующей (3):

![]() (3)

(3)

Вместе с тем данные показатели вряд ли можно использовать для характеристики продолжительности сроков оплаты кредиторской задолженности, поскольку завершением оборота кредиторской задолженности является её оплата, а не получение выручки от продажи продукции.

Расчёт, основанный на сопоставлении кредиторской задолженности и выручки, является полезным аналитическим приёмом, который целесообразно использовать для целей предварительной оценки ожидаемой величины кредиторской задолженности, но не расчёт её погашения.

Второй способ расчёта показателя оборачиваемости кредиторской задолженности представляет собой компромиссный вариант между наиболее общим расчётом, который основан на использовании показателя выручки, и более точными способами расчётов, которые будут рассмотрены далее (третьим 6 и четвёртым 7).

Здесь для расчёта используется следующая формула:

![]() (4)

(4)

Данный коэффициент должен быть основан на соотнесении данных о закупках и кредиторской задолженности. Поскольку информация о закупах в отчётности отсутствует, в целях упрощения расчётов при проведении внешнего анализа, в частности анализа кредитоспособности, может быть использована величина себестоимости проданной продукции. Данный показатель отражается в бухгалтерской отчётности, что облегчит внешнему пользователю проведения расчётов.

В целях обеспечения задолженности точного расчёта среднего периода погашения кредиторской задолженности (Ткз) целесообразно использовать следующую формулу (5):

![]() , (5)

, (5)

где под оборотом понимается величина погашения обязательств за анализируемый период по соответствующим счетам и субсчетам кредиторской задолженности («Расчёты с поставщиками и подрядчиками», «Расчёты по авансам полученным» в составе «Расчётов с покупателями и заказчиками» и др.)

При этом в наиболее упрощенном виде величину среднего остатка по видам краткосрочных обязательств можно рассчитать по данным баланса как:

![]() , (6)

, (6)

где КО – краткосрочные обязательства,

ОКЗ Н и ОКЗ К - остаток кредиторской задолженности на начало и конец периода соответственно.

Понятно, что такой расчёт весьма приблизителен, если величина кредиторской задолженности организации существенно изменяется от одного месяца к другому.

В этом случае для получения более достоверной информации следует привлечь ежемесячные данные об остатках кредиторской задолженности в разрезе отдельных видов: поставщики и подрядчики, авансы, полученные от покупателей, расчёты с бюджетом и внебюджетными фондами, расчёты с персоналом по оплате труда и др.

Полученные данные о сроках погашения кредиторской задолженности в процессе дальнейшего анализа должны быть составлены с продолжительностью сроков погашения дебиторской задолженности для оценки соответствия условий получения и предоставления коммерческого кредита.

Ещё ряд коэффициентов характеризующих оборачиваемость кредиторской и дебиторской задолженностью:

Коэффициент оборачиваемости дебиторской задолженностью (7)

![]() , (7)

, (7)

где Д - средняя за период дебиторская задолженность;

Сопоставление оборачиваемости дебиторской и кредиторской задолженности важно для оценки финансового состояния предприятия: если кредиторам надо платить чаще, чем поступают деньги от дебиторов, у предприятия появляется недостаток средств в обороте, при противоположном соотношении оборачиваемости дебиторской и кредиторской задолженности — излишние средства, которые можно направить на другие цели.

Глава 2. Анализ финансового состояния ТОО «Рудрем-1»

2.1 Анализ и оценка финансового состояния предприятия ТОО «Рудрем-1»

Организационная правовая форма – частная (ТОО).

ТОО "Рудрем - 1" занимается выполнением строительно-монтажных работ, монтажом, ремонтом промышленных, коммунальных производственных, сельскохозяйственных объектов, ремонтно-строительными работами.

Это частное предприятие существует с 1 мая 1996 года.

За последние четыре года предприятие стало стремительно развиваться, получать хорошую прибыль.

В деятельности этого предприятия существуют свои «плюсы» и «минусы». К примеру большим «плюсом» является то, что предприятие не производит закупку материалов, требующихся для выполнения тех или иных работ.

Комбинат, то есть ССГОК, с которым ТОО "Рудрем - 1" сотрудничает постоянно, 95% всех выполненных работ проводится именно здесь, составляет смету о том что нужно починить или отремонтировать, какие материалы при этом понадобятся и сколько их, а также указывается сколько стоит тот или иной материал. ТОО "Рудрем - 1" получает все нужные материалы на месте, проводит ремонт на собственных кранах или машинах и по окончанию работы получает оплату за вычетом цены за материал, которые были предоставлены заказчиком.

По сути дела ССГОК и ТОО "Рудрем - 1" давно уже являются партнерами, именно с тех пор как они ими стали ТОО "Рудрем - 1" стал расти и развиваться.

За последние два года оно стало непрерывно пополнять свои основные средства, приобретая новые машины и оборудование, тем самым увеличивая свои возможности и следовательно увеличилось количество заказов, которые без труда выполняются исполнителем.

Большим «минусом» естественно является, то что заказчик практически всегда является один и тот же, в лице ССГОКа. И ТОО "Рудрем - 1" полностью зависим от него, если перестанут поступать заказы, оно обанкротиться. Также есть риск в том, что появится еще одно такое же предприятие, которое станет конкурентом для ТОО "Рудрем - 1", заказы следственно уменьшатся.

Еще одним «минусом» является то, что состав рабочих на предприятие постоянно меняется. К примеру зимой количество выполняемых работ меньше, чем летом и многих рабочих отправляют на это время в отпуск без сохранения заработной платы, а когда работа появляется их снова приглашают. Естественно, что в таких условиях рабочие ищут работу более стабильную, и поэтому состав или численность всегда разная.

В табл. 1 приведены технико-экономические показатели исследуемого предприятия.

За исследуемый период видна положительная динамика показателей.

Численность персонала за 2005-2007 г. возросла на 136 чел. или на 126%, при этом их среднемесячная заработная плата возросла на 48%.

Таблица 1 Технико-экономические показатели предприятия

| Наименование | Обозначения | Ед. измерения | Абсолютные значения | ||

| 2005 | 2006 | 2007 | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Численность персонала | N | чел. | 106 | 149 | 240 |

| Среднемесячная зарплата | ЗП | руб. месяц | 32837 | 48665 | |

| Себестоимость проданных товаров (выпуска) | QC | тыс. руб. | 5190 | 20062 | 45537 |

| Выручка от продажи товаров | QЦ | тыс. руб. | 6175 | 24141 | 57749 |

| Валовая прибыль | QП | тыс. руб. | 985 | 4079 | 12212 |

| Точка безубыточности | СРтб | тыс. руб. | - | 32726,80 | 55434,11 |

В процессе управления формированием операционной прибыли на основе системы “Взаимосвязь, издержек, объема реализации и прибыли” предприятие решает ряд задач [6, 256].

Определим объем реализации продукции, обеспечивающий безубыточную операционную деятельность в течение короткого периода.

Стоимостной объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия в коротком периоде, может быть определен по следующим формулам:

СРтб = ![]() (8)

(8)

СРтб = ![]() (9)

(9)

где СРтб —стоимостной объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия в коротком периоде;

Ипост — сумма постоянных операционных издержек (неизменная в рассматриваемом периоде);

Учд—уровень чистого операционного дохода к объему реализации продукции, %;

Уи пер— Уровень переменных операционных издержек к объему реализации продукции, %;

Умп — Уровень маржинальной операционной прибыли к объему реализации продукции, %.

Натуральный объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия в коротком периоде, может быть определен по следующим формулам:

НРтб=![]() (10)

(10)

НРтб = ![]() (11)

(11)

НРтб = ![]() (12)

(12)

где НРтб— натуральный объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия в коротком периоде;

Цеп —цена единицы реализуемой продукции;

Графически "точка безубыточности" (или "порог рентабельности") операционной деятельности предприятия в коротком периоде, в течение которого не меняются уровень цен на продукцию, уровень переменных издержек и сумма постоянных издержек, представлена на рис.2.

77050

67788

23725,8

Ртб

Рисунок 2 - График формирования точки безубыточности операционной деятельности предприятия на 2007 год

Из приведенного графика видно, что для достижения "точки безубыточности" своей операционной деятельности (ТБ) предприятие должно обеспечить такой объем реализации продукции (Ртб), при котором сумма чистого операционного дохода (валового операционного дохода за вычетом суммы налоговых платежей из него) сравняется с суммой издержек — как постоянных, так и переменных [6, 241]. Это условие может быть выражено следующими равенствами:

Если оценить валовую прибыль, то она повысилась на 11227 тыс. руб, это произошло за счет повышения выручки от продажи товаров, которая возросла на 51574 тыс. руб.

Кроме того увеличился минимальный объем предприятия, при котором оно начинает получать прибыль (точка безубыточности повысилась).

Матричный баланс предприятия дан в приложении.

В табл. 2 и табл. 3 приведен аналитический баланс предприятия активов и пассивов.

Анализируя эти таблицы можно заметить, что в исследуемый период 2005-2007 гг. оборотные активы составляют основную часть 75,8% на начало периода и 76,8% на конец периода, а оборотные меньшую часть 24,2% на начало периода и 76,8% на конец периода. За период 2005-2006 ситуация практически не изменилась. По прогнозам на 2007 год ситуация также не изменится. Это говорит о том, что предприятие ТОО «Рудрем-1» использует агрессивную политику управления активами.

Из таблицы 3 можно заметить, что предприятие стало брать кредит, при этом предприятие не имеет долгосрочных обязательств, доля краткосрочных обязательств понизилась за исследуемый период 56,8% на начало периода и 54% на конец периода от всего капитала.

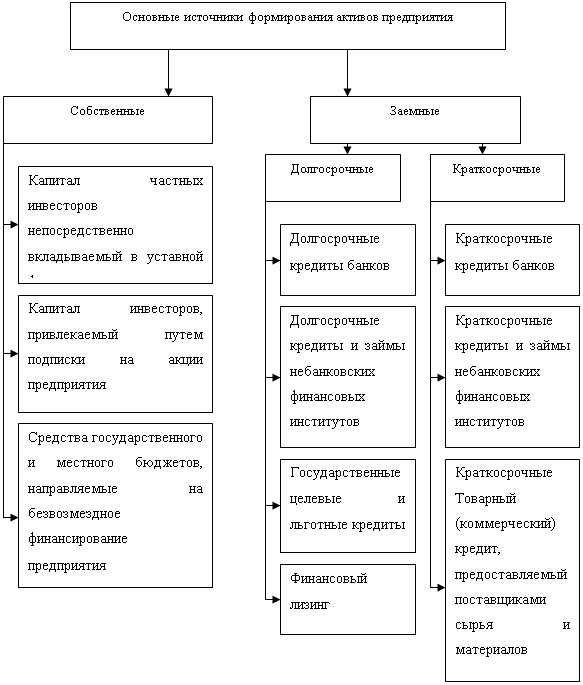

Рисунок 3 - Структура активов

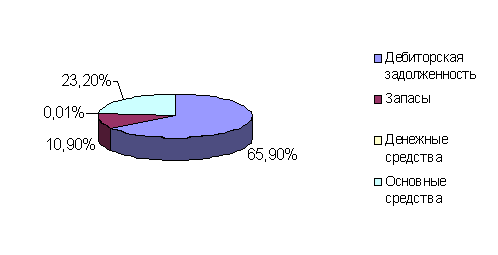

Рисунок 4 - Структура пассивов

Рис. 3 показывает, что основную часть активов составляет дебиторская задолженность (больше половины), незначительную часть активов составляют запасы, только 0,01%.

Из рис. 4 видно, что обязательства ТОО “Рудрем-1” в основном состоят из уставного капитала и кредиторской задолженности, остальную часть составляют займы и кредиты и прочие обязательства.

Таблица 2 Аналитический баланс предприятия (актив)

| Наименование | Код строки | 2005 | 2006 | 2007 | |||

| Состав, тыс. руб. | Структура, % | Состав, тыс. руб. | Структура, % | Состав, тыс. руб. | Структура, % | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

|

ВНЕОБОРОТНЫЕ активы Основные средства |

120 | 1061 | 24,2 | 2798 | 23 | 4525 | 23,2 |

| Незавершенное строительство | 130 | ||||||

| Долгосрочные финансовые вложения | 140 | ||||||

| Итого по разделу I | 190 | 1061 | 24,2 | 2798 | 23 | 45,25 | 23,2 |

|

ОБОРОТНЫЕ АКТИВЫ Запасы |

210 | 1512 | 34,4 | 2547 | 20 | 2133 | 10,9 |

| в т. ч. сырье, материалы… | 211 | 2290 | 1994 | ||||

| НДС по приобретенным ценностям | 220 | ||||||

| Дебиторская задолженность (долгосрочная) | 230 | ||||||

| Дебиторская задолженность (краткосрочная) | 240 | 1514 | 34,5 | 6397 | 50,2 | 12850 | 65,9 |

| Краткосрочные финансовые вложения (ценные бумаги) | 250 | ||||||

| Денежные средства | 260 | 305 | 6,9 | 998 | 7,8 | 2 | 0,01 |

| Прочие оборотные средства | 270 | ||||||

| Итого по разделу II | 290 | 3331 | 75,8 | 9947 | 78 | 14985 | 76,8 |

| Баланс по активу | 300 | 4392 | 100% | 12740 | 100% | 19510 | 100% |

Таблица 3 Аналитический баланс предприятия (пассив)

| Наименование | Код строки | 2005 | 2006 | 2007 | |||

| Состав, тыс. руб. | Структура, % | Состав, тыс. руб. | Структура, % | Состав, тыс. руб. | Структура, % | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

|

КАПИТАЛ И РЕЗЕРВЫ Уставный капитал |

410 | 354 | 8,1 | 354 | 2,8 | 362 | 1,9 |

| Добавочный капитал | 420 | ||||||

| Резервный капитал | 430 | 29 | 0,7 | 22 | 0,2 | 23 | 0,1 |

| Нераспределенная прибыль прошлых лет | 460 | 276 | 6,3 | ||||

| Нераспределенная прибыль отчетного года | 470 | 1236 | 28,1 | 7479 | 58,7 | 8594 | 44 |

| Итого по разделу III | 490 | 1895 | 43,1 | 7855 | 61,7 | 8978 | 46 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 590 | ||||||

| V. КРАТКОСРОЧНЫЕ ПАССИВЫ | |||||||

| Займы и кредиты | 610 | 1200 | 6,2 | ||||

| Кредиторская задолженность | 620 | 1976 | 45 | 2644 | 20,8 | 4791 | 24,6 |

| Прочие обязательства краткосрочного свойства |

630… …660 |

521 | 11,9 | 2241 | 17,6 | 4541 | 23,2 |

| Итого по разделу V | 690 | 2497 | 56,8 | 4885 | 38,4 | 10,532 | 54 |

| Баланс по пассиву | 700 | 4392 | 100% | 12740 | 100% | 19510 | 100% |

Таблица 4 Отчет о прибылях и убытках (извлечения)

| Наименование | Код стр. | Абсолютные значения, тыс. руб. | Индекс роста | ||

| 2005 | 2006 | 2007 | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| ВЫРУЧКА (нетто) от продажи товаров (продукции, работ, услуг) | 010 | 24141 | 57749 | 77050 | 3,19 |

| СЕБЕСТОИМОСТЬ проданных товаров (продукции, работ, услуг) | 020 | 20062 | 45537 | 97788 | 4,87 |

| ВАЛОВАЯ ПРИБЫЛЬ | 029 | 4079 | 12212 | 9262 | 2,27 |

| ПРИБЫЛЬ ОТ ПРОДАЖ | 050 | 1832 | 8761 | 2993 | 1,633 |

| ПРИБЫЛЬ (УБЫТОК) ДО НАЛОГООБЛОЖЕНИЯ | 140 | 1832 | 8761 | 2993 | 1,63 |

| НАЛОГ НА ПРИБЫЛЬ и иные аналогичные обязательные платежи | 150 | 550 | 281 | 899 | 1,63 |

| ПРИБЫЛЬ ОТ ОБЫЧНОЙ ДЕЯТЕЛЬНОСТИ | 160 | 1285 | 5960 | 2094 | 1,63 |

| ЧИСТАЯ ПРИБЫЛЬ | 190 | 1282 | 5960 | 2094 | 1,63 |

|

Справочно: Реинвестиции |

|||||

| Годовая амортизация 13% | 360 | 577 | 250 | 0,69 | |

| Потенциал самофинансирования | 1642 | 6537 | 2344 | 1,43 | |

Из табл. 4 хорошо видно, что выручка от продажи возросла практически на 219%. Себестоимость услуг возросла, а прибыль повысилась на 63%.

Таблица 5 Индексный анализ абсолютных балансовых стоимостных показателей

| № п/п | наименование | Код строки | Индексный анализ | ||

| 2005 | 2006 | 2007 | |||

| 0 | 1 | 2 | 3 | 4 | 5 |

| 1 | Основное имущество |

А120 |

1,000 | 2,6 | 1,6 |

| Оборотное имущество |

А290 |

1,000 | 2,98 | 1,5 | |

| 2 | Собственный капитал |

П490 |

1,000 | 4,1 | 1,14 |

| Заемный капитал |

(П590+П690) |

1,000 | 1,96 | 2,2 | |

| 3 | Запасы, включая НДС |

(А210+А220) |

1,000 | 1,7 | 0,8 |

| Денежные средства и эквиваленты |

(А250+А260) |

1,000 | 3,3 | 0,002 | |

| 4 | Долгосрочные финансовые вложения |

А140 |

1,000 | ||

| Краткосрочные финансовые вложения |

А250 |

1,000 | |||

| 5 | Дебиторские задолженности |

(А230+А240) |

1,000 | 4,2 | 2 |

| Кредиторские задолженности |

П620 |

1,000 | 1,3 | 1,8 | |

| 6 | Долгосрочные заимствования |

П590 |

1,000 | ||

| Краткосрочные обязательства |

П690 |

1,000 | 1,96 | 2,2 | |

| 7 | Займы и кредиты |

П610 |

1,000 | ||

| Кредиторские задолженности |

П620 |

1,000 | 1,3 | 1,8 | |

| 8 | 1,000 | ||||

| 1,000 | 2,9 | 1,5 | |||

|

А300, П700 |

1,000 | ||||

В условиях рынка в связи с необходимостью оценки кредитоспособности предприятия и усилением финансовых ограничений, возникла необходимость в анализе ликвидности баланса.

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации, то есть ее способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса это степень покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Для проведения анализа ликвидности баланса проводят сравнение сгруппированных по степени ликвидности средств актива с группами пассива, сформированными по критерию срочности обязательств.

Прежде чем оценить ликвидность активов необходимо сгруппировать активы по критерию – степени ликвидности имущества и сгруппировать пассивы по критерию срочности выполнения обязательств.

Таблица 6 Абсолютные показатели финансовой устойчивости

| Наименование | формула |

2007 тыс. руб. |

|

| Производственные запасы, тыс. руб. |

А210 |

2133 | |

| Финансовые источники | Собственные источники |

(П490-А190) |

4453 |

| Собственные оборотные средства (СОС) |

[(П490+П590)-А190)] |

4453 | |

| Нормальные источники формирования запасов (НИС) |

(СОС+П610) |

5653 | |

| Дефицит (-), избыток (+) финансовых источников, тыс. руб. |

(НИС-А210) |

3520 | |

Различные показатели ликвидности не только дают характеристику устойчивости финансового состояния организации при разной степени учета ликвидности средств, но и отвечают интересам различных внешних пользователей аналитической информации [2,84].

Платежеспособность предприятия принято оценивать тремя коэффициентами. Коэффициент абсолютной ликвидности предприятия в 2005 году составил 0,15, в 2007 году значительно понизился и составил 0,003, т.е. отличается значительно от нормального значения (0,25), это произошло за счет снижения денежных средств предприятия и за счет повышения краткосрочных обязательств предприятия. Этот коэффициент показывает, какая часть текущей задолженности может быть погашена на дату составления баланса.

Таблица 7 Оценка платежеспособности предприятия

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | Нормальное значение | ||||||||

| Числитель, тыс. руб. | Знаменатель, тыс. руб. | ||||||||||

| 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | |

| Коэффициент абсолютной ликвидности; денежное покрытие; («быстрый показатель») |

Наличные средства и денежные эквиваленты (А250+А260) |

Краткосрочные обязательства предприятия (П610+П620) |

0,15 | 0,377 | 0,0003 | 0,25 | |||||

| 305 | 998 | 2 | 1976 | 2644 | 5991 | ||||||

| Коэффициент быстрой ликвидности; финансовое покрытие |

Оборотные средства в денежной форме (А240+…+А260) |

Краткосрочный долговой капитал (П610+П620) |

0,92 | 2,8 | 2,1 | 1,0 | |||||

| 1819 | 7395 | 12852 | 976 | 2644 | 5991 | ||||||

| Коэффициент текущей ликвидности; общее покрытие; («текущий показатель») |

Текущие оборотные активы А290 |

Краткосрочные пассивы (П610+П620) |

1,69 | 3,76 | 2,5 | 2,0 | |||||

| 3331 | 9942 | 14985 | 976 | 2644 | 5991 | ||||||

| Коэффициент «критической» оценки; («Лакмусовая бумажка») |

Оборотные средства без производственных запасов (А290-А211) |

Краткосрочные долговые обязательства (П610+П620) |

0,9 | 2,8 | 2,1 | 2,0 | |||||

| 1819 | 7395 | 12852 | 976 | 2644 | 5991 | ||||||

Коэффициент финансового покрытия составил в 2005 году 0,92, в 2006 году – 2,8, в 2007 году – 2,1, т. е. превышал нормативное значение на протяжении рассматриваемого периода.

Коэффициент текущей ликвидности характеризует, какая часть текущих обязательств может быть погашена не только за счет имеющихся денежных средств, но и ожидаемых поступлений. Общий коэффициент покрытия позволяет установить, в какой степени текущие активы покрывают краткосрочные обязательства. Нормативный уровень этого показателя 2,0, наше предприятие значительно превысило этот показатель: в 2006 году, он составил 3,76, а в 2007 году по прогнозам снизится до 2,5. Такое превышение свидетельствует о том, что предприятие обладает значительным объемом свободных ресурсов. Причина этого – отказ предприятия от использования в производстве заемного капитала.

2.2 Оценка эффективности существующей на предприятии ТОО "Рудрем-1"

Оценим вначале рентабельность хозяйственной деятельности, она показана в таблице 8.

Общая рентабельность отчетного периода снизилась с 7,6% в 2005 году до 3,9% в 2007 году, что говорит об отрицательных тенденциях.

Рентабельность оборота имеет следующие показатели:

2005 г. – 7,6%.

2007 г. – 3,9%.

Рентабельность снизилась на 3,7%, т. е. в 2005 году 1 рубль выручки приносил 7,6 копеек прибыли, а в 2007 году 1 рубль выручки генерирует 3,9 копеек прибыли. На данном предприятии показатель довольно низкий. Допущено резкое снижение, почти в два раза.

Необходимо стремиться к максимализации рентабельности.

Таблица 8 Оценка рентабельности хозяйственной деятельности

| наименование | Обозначение | Алгоритм расчета | Финансовые коэффициенты | ||||

| Числитель, тыс. руб. | Знаменатель, тыс. руб. | ||||||

| 2005 | 2007 | 2005 | 2007 | 2005 | 2007 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Общая рентабельность отчетного периода |

RОБ |

Прибыль от налогообложения | Чистая выручка от продажи товаров | 7,6% | 3,9% | ||

| 1832 | 2993 | 24141 | 77050 | ||||

| Рентабельность основной деятельности (рентабельность издержек) |

RС |

Прибыль от налогообложения | Себестоимость проданных товаров | 20,3% | 13,7% | ||

| 4079 | 9262 | 20062 | 67788 | ||||

|

Рентабельность оборота (продаж) RЦ = 0,573 |

RЦ |

Прибыль от продаж | Выручка (нетто) от реализации продукции | 7,6% | 3,9% | ||

| 1832 | 2993 | 24141 | 77050 | ||||

|

Норма прибыли (коммерческая маржа) НПР = 0,224 |

HПР |

Чистая прибыль | Чистая выручка от продажи товаров | 5,3% | 2,7% | ||

| 1282 | 2094 | 24141 | 77050 | ||||

Таблица 8 Оценка рентабельности использования капитала (активов)

| наименование | Обозначение | Алгоритм расчета | Финансовые коэффициенты | ||||

| Числитель, тыс. руб. | Знаменатель, тыс. руб. | ||||||

| 2005 | 2007 | 2005 | 2007 | 2005 | 2007 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

|

Экономическая рентабельность (ROI) RК = 19,143 |

RК |

Прибыль от налогообложения | Финансовый капитал | 41,7% | 15,3% | ||

| 1832 | 2993 | 4392 | 19510 | ||||

|

Финансовая рентабельность (ROE) RСK = 10,833 |

RСК |

Чистая прибыль | Собственный капитал | 194,5% | 23,3% | ||

| 1282 | 2094 | 659 | 8974 | ||||

| Фондорентабельность | Прибыль от налогообложения | Основной капитал | 640,6% | 66,1% | |||

| 1832 | 2993 | 286 | 4525 | ||||

| Рентабельность перманентного капитала | Прибыль от налогообложения | Перманентный капитал | 278% | 33,3% | |||

| 1832 | 2993 | 659 | 8978 | ||||

Таблица 9 Оценка коммерческой эффективности предприятия

| наименование | Обозначение | Алгоритм расчета | Финансовые коэффициенты | ||||

| Числитель, тыс. руб. | Знаменатель, тыс. руб. | ||||||

| 2005 | 2007 | 2005 | 2007 | 2005 | 2007 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

|

Коэффициент покрытия текущих затрат (уровень самоокупаемости) КСАМ = 0,977 |

KСАМ |

Выручка от реализации (годовая) | Себестоимость проданных товаров | 1,2% | 1,1% | ||

| 24141 | 77050 | 20062 | 67788 | ||||

| Коэффициент коммерческой платежеспособности | Чистая прибыль | Финансовые издержки по обслуживаю долга (процентные выплаты) | 2,35 | 2,3% | |||

| 1282 | 2094 | 550 | 899 | ||||

| Рентабельность совокупных вложений | Чистая прибыль и процентные выплаты |

Совокупный капитал П700 |

1,05 | 0,2% | |||

| 1832 | 2993 | 1831 | 19510 | ||||

| Рентабельность процесса самофинансирования | Потенциал самофинансирования | Собственный капитал | 2,5% | 0,3% | |||

| 1642 | 2344 | 659 | 8978 | ||||

Норма прибыли имеет следующее значение:

Норма прибыли снизилась с 5,3% в 2005 году до 2,7% в 2007 году, то есть доля чистой прибыли в выручке от продаж значительно сократилась. Показатель низкий.

Финансовая рентабельность предприятия, т. е. с каждого рубля собственных финансовых ресурсов предприятие получает незначительную сумму прибыли, однако за анализируемый период повысилась на 10%.

Таблица 10 Определение класса кредитоспособности предприятия-заемщика

| № п/п | Финансовые коэффициенты |

Значение 2007 |

Класс кредитоспособности | Весовой ранг | Сводная оценка (4х5) |

| 1 | Коэффициент текущей ликвидности | 2,5 | 2 | 0,10 | 0,2 |

| 2 | Коэффициент быстрой ликвидности | 2,1 | 1 | 0,25 | 0,25 |

| 3 | Уровень перманентного капитала | 0,5 | 3 | 0,15 | 0,45 |

| 4 | Коэффициент обеспеченности запасов | 2,1 | 1 | 0,20 | 0,2 |

| 5 | Коэффициент коммерческой платежеспособности | 2,3 | 1 | 0,05 | 0,05 |

| 6 | Коэффициент самофинансирования | 0,5 | 5 | 0,05 | 0,25 |

| 7 | Рентабельность оборота | 3,9 | 5 | 0,20 | 1,0 |

| ИТОГО, средневзвешенная оценка | 1,00 | 2,4 | |||

Таблица 11 Оценка инвестиционной привлекательности предприятия

| № п/п | Наименование | Динамика финансовых Коэффициентов |

Обоснования инвестиционной привлекательности Предприятия |

||

| 2005 | 2007 | Индекс роста | |||

| 1 | Коэффициент текущей ликвидности | 1,69 | 2,5 | 1,48 | При минимально допустимом значении имеем высокий коэффициент ликвидности, т. е. уменьшаем риск вложений. |

| 2 | Коэффициент автономии | 0,43 | 0,5 | 1,16 | Показывает удельный вес источников финансирования, которые можно использовать длительное время |

| 3 | Норма прибыли | 5,3 | 2,7 | 0,5 | Показывает сколько чистой прибыли получено с каждого рубля выручки от продаж, он понизился на 50% |

| 4 | Экономическая рентабельность | 41,7 | 15,3 | 0,4 | Показывает процент прибыли, получаемый в течении хозяйственного года на инвестируемый и функциональный капитал, значительно понизилась на 60% |

| 5 | Финансовая рентабельность | 20,8 | 23,3 | 1,1 | Возросла на 10%, что свидетельствует об умелом управлении капиталом |

| 6 | Коэффициент покрытия текущих затрат | 1,2 | 1,1 | 0,9 | Понизился на 10%, т. е. текущие затраты стали покрываться хуже за анализируемый период |

2.3 Разработка мероприятий по совершенствованию долгосрочной финансовой политики предприятия

Выберем политику комплексного долгосрочного управления текущими активами и текущими пассивами.

Суть этой политики состоит, с одной стороны, в определении достаточного уровня и рациональной структуры текущих активов, учитывая, что предприятия различных сфер и масштабов деятельности испытывают неодинаковые потребности в текущих активах для поддержания заданного объема реализации, а с другой стороны — в определении величины и структуры источников финансирования текущих активов.

Предприятие ТОО "Рудрем-1" всячески сдерживает рост текущих активов в течении периода 2004 – 2006 гг, стараясь минимизировать их — удельный вес текущих активов в общей сумме всех активов низок, а период оборачиваемости оборотных средств краток — это признаки консервативной политики управления текущими активами (“худо-бедно”). Такую политику предприятия ведут либо в условиях достаточной определенности ситуации, когда объем продаж, сроки поступлений и платежей, необходимый объем запасов и точное время их потребления и т. д. известны заранее, либо при необходимости строжайшей экономии буквально на всем.

Агрессивная политика способна снять с повестки дня вопрос возрастания риска технической неплатежеспособности, но не может обеспечить повышенную экономическую рентабельность активов (см. табл. 12).

Итак, в рассматриваемый период для ТОО "Рудрем-1" характерна агрессивная политика управления текущими активами.

Таблица 12 Признаки и результаты консервативной политики управления текущими активами

| Показатель | Формула | 2005 | 2006 | 2007 |

| Выручка от реализации, руб. | стр. 010 ф.№2 | 24141 | 57749 | 77050 |

| Чистая прибыль, руб. | стр. 190 ф.№2 | 1282 | 5960 | 2094 |

| Текущие активы, руб. | стр.290 ф. №1 | 3331 | 9942 | 14985 |

| Основные активы, руб. | стр.190 ф. №1 | 1061 | 2798 | 4525 |

| Общая сумма активов, руб. | стр.190+стр.290 ф. №1 | 4392 | 12740 | 19510 |

| Удельный вес текущих активов в общей сумме всех активов, % | стр.290/(стр.190+стр.290) ф. №1 | 75,8 | 78,1 | 77,2 |

| Экономическая рентабельность активов, % | стр.190 ф. №2 /(стр.190+стр.290) ф. №1 | 24,2 | 22,1 | 23,1 |

Далее посмотрим какая политика управления текущими пассивами характерна для ТОО "Рудрем-1" (табл. 13).

Таблица 13 Признаки и результаты консервативной и умеренной политики управления текущими пассивами

| Показатель | Формула | 2005 | 2006 | 2007 |

| Текущие пассивы, руб. | стр.690 ф. №1 | 2497 | 4885 | 10532 |

| Основные пассивы, руб. | стр.490+стр.590 ф. №1 | 1895 | 7855 | 8978 |

| Общая сумма пассивов, руб. | стр.700 ф. №1 | 4392 | 12740 | 19510 |

| Удельный вес текущих пассивов в общей сумме всех пассивов, % | стр.690/стр.700 ф. №1 | 56,85 | 38,3 | 53,98 |

Признаком консервативной политики управления текущими пассивами служит отсутствие или очень низкий удельный вес краткосрочного кредита в общей сумме всех пассивов предприятия, а агрессивной - наоборот И стабильные, и нестабильные активы при этом финансируются, в основном, за счет постоянных пассивов (собственных средств и долгосрочных кредитов и займов).

Признаком умеренной политики управления текущими пассивами служит нейтральный (средний) уровень краткосрочного кредита в общей сумме всех пассивов предприятия.

В 2005 году ТОО "Рудрем-1" управляло своими пассивами агрессивной политикой. В 2001 году эта политика приблизилась к консервативной и в 2007 году политика снова сменилась на умеренную.

На изменение размера чистого рабочего капитала соотношение источников финансирования оборотных активов оказывает решающее влияние. Если при неизменном объеме долгосрочных финансовых обязательств будет расти доля оборотных активов, финансируемых за счет собственных источников и долгосрочного заемного капитала, то размер чистого рабочего капитала будет увеличиваться. Естественно, в этом случае будет повышаться финансовая устойчивость предприятия, но снижаться эффект финансового рычага и расти средневзвешенная стоимость капитала в целом (так как процентная ставка по долгосрочным займам в силу большего их риска выше, чем по краткосрочным займам). Соответственно, если при неизменном участии собственного капитала и долгосрочных займов в формировании оборотных активов будет расти сумма краткосрочных финансовых обязательств, то размер чистого рабочего капитала будет сокращаться. В этом случае может быть снижена общая средневзвешенная стоимость капитала, достигнуто более эффективное использование собственного капитала (за счет роста эффекта финансового рычага), но при этом будет снижаться финансовая устойчивость и платежеспособность предприятия (снижение платежеспособности будет происходить за счет роста объема текущих обязательств и увеличения частоты выплат долга).

Таким образом, выбор соответствующих источников финансирования оборотных активов в конечном итоге определяет соотношение между уровнем эффективности использования капитала и уровнем риска финансовой устойчивости и платежеспособности предприятия.

Рассмотрим «Рычажное управление» прибылью предприятия

Операционный анализ представляет собой анализ зависимостей финансовых результатов предприятия от издержек и объемов производства (реализации) Поэтому его называют также анализом «издержки – объем – прибыль». Этот вид анализа считается одним из наиболее эффективных средств планирования и прогнозирования деятельности предприятия [9, 54].

Ключевыми элементами операционного анализа выступают расчеты: точки безубыточности, порога рентабельности, запаса прочности и операционного рычага.

Операционный рычаг показывает, на сколько процентов изменится прибыль при изменении МД на 1%. Таким образом, если прибыль близка к нулю, то сила операционного рычага (сила воздействия операционного рычага СВОР) стремится к бесконечности: даже самые слабые колебания объема производства вокруг критической точки вызывают сильные колебания прибыли. Чем больше удельный вес постоянных затрат в общей сумме затрат, тем сильнее действует операционный рычаг. «Мощный» операционный рычаг - это высокий операционный (предпринимательский) риск. Поэтому в ситуации, когда спрос нестабилен, рекомендуется снижать постоянные затраты. Если спрос стабилен, целесообразно снижать переменные затраты на единицу продукции.

Анализ безубыточности и анализ соотношения «издержки - объем - прибыль» в условиях, когда компания производит и реализует более чем один вид продукции, требуют дополнительных вычислений и допущений. При многономенклатурном производстве структура продаж является важнейшим фактором при определении общей точки равновесия для всей компании в целом.

Рассмотренные выше показатели помогают выбрать одну из пяти оптимальных стратегий предприятия в управлении прибылью и затратами:

• увеличение цены реализации;

• снижение переменных затрат;

• снижение постоянных затрат;

• увеличение объема производства и реализации;

• комбинация любых перечисленных стратегий.

Гипотезы, на основании которых применяется модель «издержки объем - прибыль», значительно ограничивают интерес к нему [13, 130].

Во-первых, должна существовать возможность для классификации издержек предприятия на постоянные и переменные по единому критерию уровня деловой активности (выраженному либо в стоимостных, либо в натуральных единицах). Это часто приводит аналитика к необходимости упрощенных предположений относительно некоторых издержек, в частности расходов на внешние услуги (так, за недостатком глубокого анализа полагают, например, что издержки на 50% постоянные и на 50% переменные).

Во-вторых, существует гипотеза, согласно которой переменные издержки пропорциональны уровню деловой активности (объему производства). По всей очевидности, это очень ограниченная гипотеза, так как она маскирует многочисленные типы изменений расходов в зависимости от активности.

В-третьих, понятие постоянных издержек как независимых от уровня деловой активности (объема производства) соответствует производственной мощности, которую не изменяет никакая инвестиционная операция в течение анализируемого периода. На самом деле инвестиционные операции, порождая новые амортизационные отчисления, увеличивают постоянные издержки.

Существуют другие гипотезы, поддерживающие анализ «издержек - объема - прибыли»: предприятие должно продавать только один продукт (либо несколько, но в постоянных пропорциях); предприятие не делает запасов; продажная цена не зависит от проданного количества и т. д.

Все это говорит о том, что анализ «издержек - объема - прибыли» и его приложения в виде измерений риска хозяйственной деятельности должен применяться со многими предосторожностями.

Исходные данные для реализации методики СVР показаны в таблице 14.

При этом доля переменных затрат в выручке от продаж находится по формуле:

![]() = QCПРМ / QЦ

= QCПРМ / QЦ

Таблица 14 Методика «Издержки-Оборот-Прибыль»

| № п/п | Наименование | Обозначения | Ед. изм. | Абсолютные значения | |

| 2006 период | 2007 период | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Годовая выручка от продажи товаров | QЦ | Млн. руб. | 57749 | 77050 |

| 2 | Себестоимость проданных товаров – всего за год | QC | Млн. руб. | 45537 | 67788 |

| 2.1 | Переменные затраты в себестоимости выпуска (65 процентов) |

QCПРМ |

Млн. руб. | 29599,05 | 44062,2 |

| 2.2 | Постоянные затраты предприятия (35 процентов) |

QCПОСТ |

Млн. руб. | 15937,95 | 23725,8 |

| 3 | Валовая прибыль | QП | Млн. руб. | 12212 | 9262 |

| 4 | Маржинальный доход (валовая маржа) | МД | Млн. руб. | 28149,95 | 32987,8 |

| 5 | Маржинальный доход на единицу продукции | Мд | Млн. руб. | 0,487 | 0,428 |

| 6 | Коэффициент вклада на покрытие | (1 - | -- | 0,48 | 0,42 |

| 7 | Длительность расчетного периода | - | дней | 31 | 31 |

| 8 | Срок окупаемости |

QCПОСТ *31/МД |

дней | 18,6 | 22 |

Из табл. 14 видно, что длительность расчетного периода осталась прежней. Срок окупаемости сократился на 3,4 дней.

Таблица 15 Реализация методики CVP «издержки – Оборот – Прибыль»

| № п/п | Наименование | Единица измерения | Формулы | Абсолютные значения | |

|

2001 период |

2002 период |

||||

| 1 | 2 | 3 | 4 | 5 | 1 |

| 1.1 |

КРИТИЧЕСКИЕ ОБЪЕМЫ Точка безубыточности |

Тыс. тонн |

QK = Q СПОСТ / Мд |

32726,80 | 55434,11 |

| 1.2. | Порог рентабельности | Млн. руб. |

QКЦК = QСПОСТ / (1 - ) |

33204,06 | 56490,00 |

|

II. 2.1. |

ЗАПАС ПРОЧНОСТИ Запас безопасности |

Тыс. тонн |

ЗПQ = (Q – QК) |

25022,20 | 21615,89 |

| 2.2.1. | Запас финансовой прочности | Млн. руб. |

ЗПQЦ = QЦ – QКЦк |

24544,94 | 20560,00 |

| 2.2.2. | Запас финансовой прочности | % |

ЗФП = QЦ – QКЦк QЦ |

42,50 | 26,68 |

|

III. 3.1. |

ОПЕРАЦИОННЫЙ РЫЧАГ предприятия |

- | МД/QП | 2,31 | 3,56 |

Проанализируем результаты методики CVP «издержки – Оборот – Прибыль» по результатам табл. 15.

Точка безубыточности возросла за анализируемый период. Запас финансовой прочности понизился почти на 12%, что говорит об ухудшении финансового положения на предприятии, т. е. увеличился риск получения убытка в результате колебания объемов производства и реализации.

Однако операционный рычаг возрос.

Заключение

Финансовое состояние – это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов. Однако цель анализа состоит не только и не столько в том, чтобы установить и оценить финансовое состояние предприятия, но еще и в том, чтобы постоянно проводить работу, направленную на его улучшение.

Оценка финансового состояния показывает, по каким конкретным направлениям надо вести эту работу, дает возможность выявления наиболее важных аспектов и наиболее слабых позиций в финансовом состоянии именно на данном предприятии. В соответствии с этим результаты оценки дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния конкретного предприятия в конкретный период его деятельности.

Механизм управления различным видами операционной прибыли предприятия с использованием системы "Взаимосвязь издержек, объема реализации и прибыли" основан на ее зависимости ("чувствительности") от следующих основных факторов: объема реализации продукции в стоимостном ил натуральном выражении; суммы и уровня чистого операционного дохода; суммы и уровня переменных операционных издержек; суммы постоянных операционных издержек; соотношения постоянных и переменных операционных издержек; суммы налоговых платежей, осуществляемых за счет прибыли.

Эти показатели могут рассматриваться как основные факторы формирования суммы различных видов операционной прибыли, воздействуя на которые можно получить необходимые результаты.

Исходя из всех этих коэффициентов, можно сказать, что предприятие прибыльно и рентабельно.

Проведенный анализ показал, что предприятие в целом работает хорошо, стабильно, но существует зависимость от основного заказчика, так как заказчик постоянно задерживает оплату за выполненные услуги.

В следствии этого можно сделать некоторые рекомендации, нужно искать новых заказчиков, расширить ассортимент оказываемых услуги отсрочить договор с поставщиками. Также предприятию следует подумать о сотрудничестве с банками, взять долгосрочные заимствования. Это уменьшит зависимость от заказчика, улучшит в целом работу предприятия.

Предприятию необходимо расширить рынок своих услуг, за счет этого возрастет выручка предприятия в силу того, что себестоимость услуг уменьшится, за счет снижения постоянных расходов предприятия.

Предприятию нужен профессиональный грамотный менеджер для осуществления финансовой и инвестиционной деятельности. Умелое управление позволит привлечь средства на предприятие повысить уровень рентабельности, улучшить качество прибыли.

В дальнейшем проведя необходимые мероприятия по оздоровлению финансов, предприятия способно расти и приносить прибыль.

Список использованной литературы

1. Балабанов И. Т. Основы финансового менеджмента. - М.: Финансы и статика, 2000. - 528.

2. Бланк И.А. Управление активами: Учеб. курс. – Киев: Ника-Центр Эльга, 2002. - 702.

3. Воронин А.Г., Лапин В.А., Широков А.Н. Основы управления муниципальным хозяйством. - М.: Московский общественный научный фонд.1997. – 97.

4. Евланова Н. А., Овчинникова О. В. Комплексное управление текущими затратами как основа регулярного менеджмента. – Челябинск: Изд-во Татьяны Лурье, 2002. – 106 с.

5. Иванов В.В., Коробова А.Н. Муниципальный менеджмент. Справочное пособие. –М.: Инфра-М, 2002.- 223.

6. Ковалев В.В. Финансовый анализ: методы и процедуры. - М.: Финансы и статистика, 2002. –311.

7. Крутик А.Б., Никольская Е.Г. Инвестиции и экономический рост предпринимательства. – СПб.: “Лань”, 2000. - 544.

8. Муниципальный менеджмент: Справочное пособие /Иванов В.В., Коробова А.Н. – М.: ИНФРА-М, 2002. –192.

9. Патров В.В., Ковалев В.В. Как читать баланс. М., 2000.- 362.

10. Раицкий К.А. Экономика предприятия: учебник для ВУЗов – М.: Информационно внедренческий центр «Маркетинг», 1999.

11. Савицкая Г.В. Анализ хозяйственной деятельности предприятия – Мн.: ИП «Экоперспектива», 2001. - 336.

12. Справочник финансиста предприятия/ Н.П. Баранникова, Л.А. урмистрова, Ю.Б. Винслав и др. – М.: Инфра-М, 2000. – 557 с.

13. Финансовый менеджмент: теория и практика. / Под ред. С. Стояновой - М.: "Перспектива", 2001. – 656.

14. Шеремет А.Д. Сайфулин Р.С. Методика финансового анализа – М.: ИНФРА-М, 2001. – 457.

15. Шипунов В.Г., Кишкель Е.Н. Основы управленческой деятельности. Учебник М. “Высшая школа”, 2000.

16. Шопенко Д.В. Управление инвестиционным процессом в реальной экономике – СПб., 2000. – 168 с.