Главная

Рефераты по зарубежной литературе

Рефераты по логике

Рефераты по маркетингу

Рефераты по международному публичному праву

Рефераты по международному частному праву

Рефераты по международным отношениям

Рефераты по культуре и искусству

Рефераты по менеджменту

Рефераты по металлургии

Рефераты по муниципальному праву

Рефераты по налогообложению

Рефераты по оккультизму и уфологии

Рефераты по педагогике

Рефераты по политологии

Рефераты по праву

Биографии

Рефераты по предпринимательству

Рефераты по психологии

Рефераты по радиоэлектронике

Рефераты по риторике

Рефераты по социологии

Рефераты по статистике

Рефераты по страхованию

Рефераты по строительству

Рефераты по схемотехнике

Рефераты по таможенной системе

Сочинения по литературе и русскому языку

Рефераты по теории государства и права

Рефераты по теории организации

Рефераты по теплотехнике

Рефераты по технологии

Рефераты по товароведению

Рефераты по транспорту

Рефераты по трудовому праву

Рефераты по туризму

Рефераты по уголовному праву и процессу

Рефераты по управлению

Отчет по практике: Финансово-хозяйственная деятельность предприятия ОАО "Металлургический завод им. А.К. Серова"

Отчет по практике: Финансово-хозяйственная деятельность предприятия ОАО "Металлургический завод им. А.К. Серова"

УРАЛЬСКИЙ СОЦИАЛЬНО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

АКАДЕМИИ ТРУДА И СОЦИАЛЬНЫХ ОТНОШЕНИЙ

ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ФАКУЛЬТЕТ

Кафедра финансового менеджмента

Специальность 080105.65 «Финансы и кредит»

Специализация «Финансовый менеджмент»

Отчет о прохождении преддипломной практики

Финансово-хозяйственная деятельность предприятия ОАО «Металлургический завод им. А.К. Серова»

Выполнил Смышляев Д.А.

Руководитель Кулаков А.Б.

Челябинск

2008

Содержание

Дневник преддипломной практики

Введение

Раздел I. Характеристика предприятия (объект исследования)

Раздел II. Балансовые стоимостные показатели предприятия

Раздел III. Оценка ликвидности баланса предприятия

Раздел IV. Оценка финансовой устойчивости предприятия

Раздел V. Оценка платежеспособности предприятия

Раздел VI. Прогнозирование вероятности банкротства предприятия

Раздел VII. Финансовые потребности в оборотных активах

Раздел VIII. Оценка эффективности и качества работы предприятия

Раздел IX. Комплексная оценка финансово-экономической эффективности предприятия

Раздел Х. «Рычажное управление» прибылью

Заключение

Список использованной литературы

Приложения

Дневник преддипломной практики

Таблица 1.

| Дата | Содержание выполненных работ | Подпись руководителя |

| 15.02.2008 | Начало преддипломной практики. Знакомство с организацией, согласование программы практики | |

| 26.02.2008 | Изучение финансовой документации предприятия | |

| 5.03.2008 | Анализ ликвидности баланса предприятия | |

| 11.03.2008 | Изучение финансовой устойчивости предприятия | |

| 17.03.2008 | Анализ и оценка платежеспособности предприятия | |

| 21.03.2008 | Анализ эффективности и качества работы предприятия | |

| 24.03.2008 | Комплексная оценка финансового состояния предприятия | |

| 25.03.2008 | Составление отчета о практике. Окончание преддипломной практики | |

| ИТОГО | 40 дней |

Введение

В течение довольно долгого времени металлургия существовала как бы на периферии мирового экономического сознания и воспринималась большинством, как нечто, само собой разумеющееся. Отрасль развивалась убаюкивающе циклично, и, несмотря на то, что периоды снижения конъюнктуры воспринимались металлургическими компаниями достаточно болезненно, как и любыми другими, испытание безудержным ростом показало, что это были цветочки. К росту не был готов никто – ни металлурги, ни их потребители. Рынок лихорадило, и только в 2005 году он стал постепенно приходить в норму. Хотя норма-2005 и норма-2000, например, - это две большие разницы.

До «Великого китайского скачка», произошедшего в 1980-х гг. пристального внимания стальная отрасль удостаивалась, как правило, в те моменты, когда местные условия изменялись под воздействием внешнего мира так, что отрасль становилась вдруг нерентабельной. Сразу начиналась паника, сокращение рабочих мест объявлялось национальной трагедией, правительства срочно изыскивали возможности оказания поддержки своему металлургическому комплексу. Ситуация постепенно выравнивалась либо под воздействием конъюнктуры рынка, либо с помощью защитных мер, информационный бум затихал.

Особенно грешила подобными обострениями американская металлургия. Постоянный барботаж антидемпинговой темы, введение все новых и новых ограничений ради поддержания собственного производителя – в последние годы это была норма жизни американского стального рынка. Но в итоге даже низкий доллар, который многими воспринимался как панацея, призванная поднять конкурентоспособность американской промышленности до недосягаемых высот, так и не смог перевести американскую сталелитейную промышленность в положение устойчиво конкурентоспособной.

Все изменилось. Металлургия на первых строках новостных рейтингов, ее финансовые результаты и перспективы обсуждают уже не только отраслевые аналитики, а огромная масса людей, ставших «инвесторами», вложивших свои свободные денежные средства в ценные бумаги металлургических и горнорудных компаний.

Отрасль накрыла волна слияний, поглощений, приобретений, инвестирований в новые проекты, географического распространения и тому подобных процессов. Остановить эту волну невозможно, консолидация будет продолжаться уже хотя бы потому, что все труднее становится оперировать в рынке отдельным независимым компаниям, если они не работают по принципу «натурального хозяйства», когда все, что нужно для производства – руда, уголь, лом и т.д. есть в составе компании. Но и в этом случае масштабный фактор отрицательно сказывается на себестоимости продукции, не так велики возможности диверсификации рынков сбыта.

Купить руду, кокс, выплавить чугун, из него – сталь, которую прокатать на прокатных станах в сортовой или листовой прокат – это устаревшее представление о металлургическом бизнесе. Купить месторождение железной руды, месторождение угля, объединить это в рамках единой компании с металлургическим переделом, провести IPO в Лондоне или Нью-Йорке – вот современный подход к металлургическому бизнесу. Его масштаб, с одной стороны, зависит от объема принадлежащих ему запасов сырьевых ресурсов, с другой стороны – может расти в геометрической прогрессии, поскольку растущая компания, обеспеченная сырьем и переделом, получает все больший доступ к финансовым ресурсам для дальнейших приобретений и поглощений, как на сырьевых рынках, так и на рынках сбыта продукции.

В настоящее время любое предприятие металлургии, а также металлургические холдинги, включающие в свой состав несколько предприятий, находятся под прицелом потенциальных покупателей. Более предпочтительные позиции, естественно, у тех, кто обеспечен сырьем, особенно с избытком. Цена продажи таких предприятий может и превышать их справедливую рыночную оценку, поскольку в нее закладывается уровень цен на сырье и продукцию будущих периодов, а они, по мнению многих, могут значительно возрасти, в основном из-за роста инфляции (падения курса доллара).

Что касается непосредственно российских металлургических предприятий с изложенной выше точки зрения, то они весьма привлекательны. Обеспечены рынками сбыта, в их состав входят сырьевые активы, часто избыточные по отношению к собственному потреблению сырья. Предприятия ориентированы на работу в наиболее ликвидных секторах стального рынка (в большинстве). Кроме того, в России значительные запасы металлургического сырья разведаны, но месторождения пока не эксплуатируются, что делает возможным значительное (в разы) наращивание производства основных видов металлургического сырья.

В то же время пока ни одна российская компания не ищет покупателя, а наоборот, российские металлурги приобретают активы на перспективных рынках, которые гарантируют им устойчивые поставки стали в эти регионы. Хотя, конечно, крупных покупок (сравнимых по уровню с покупкой Криворожстали концерном Mittal Steel, которая состоялась 28.10.2005 г.) российские металлурги пока не совершали.

Пока остается достаточно неясным вопрос о том, как будут развиваться отношения государства и металлургии. А это в значительной степени определяет то, как российская металлургия будет формировать свою международную позицию, как будут вести себя компании в отношении покупок-продаж.

С одной стороны, государство как бы признает за металлургией право развиваться самостоятельно, поскольку отрасль продемонстрировала хороший темп развития, качество управления и т.п. С другой, рассчитывать на то, что внутренний рынок стали при в условиях развития приоритетных металлоемких отраслей будет существовать сам по себе, без серьезного вмешательства государства, по меньшей мере наивно. Развитие ВПК, аэрокосмической отрасли, энергетики (при государственном участии) потребует значительных объемов стального проката, а реализация долгосрочных инвестиционных проектов плохо стыкуется с ростом цен на сталь. Такая совокупность факторов существенно увеличивает вероятность госрегулирования ситуации в металлургической отрасли. Причем регулирование может достигаться двумя способами – как прямым (через непосредственное ограничение цен или ограничение экспорта), так и косвенным, через вхождение части металлургических предприятий в государственные холдинги.

Итак, подводя итог вышесказанному, можно сделать следующие выводы о металлургической отрасли в РФ. Вывод первый, практически однозначный – российскую металлургию ждут непростые времена. С одной стороны, ей отведена, хоть и на непродолжительное время, привычная роль плеча, которое будет подставлено под российскую экономику в период спада, вызванного структурными реформами.

С другой стороны, для решения собственных задач развития приоритетных отраслей государство оставляет за собой право применить на внутреннем рынке механизмы регулирования, чтобы обеспечить хотя бы незначительный запас конкурентоспособности перерабатывающим отраслям. С третьей стороны, наибольшие изменений, причем не только со стороны рынка, а скорее всего институциональные, ожидают спец.металлургию (производство специальных сталей и сплавов, прежде всего предназначенных для выпуска авиакосмической и военной техники). В любом случае без нее никуда, а из воздуха она не возникнет. Ожидать же, что та ее часть, которая осталась в сухом остатке после двадцати лет рыночных преобразований (и переобразований этих преобразований) сумеет выдать тот объем продукции, который на нее как бы запланирован, слишком оптимистично.

С четвертой стороны, металлургия России не может бесконечно оставаться в изоляции от мировых тенденций глобализации. Тем более, будучи лакомым куском для любой быстроразвивающейся транснациональной компании, будь то Arcelor, Mittal Steel или Baosteel. И, наконец, с пятой стороны, не стоит исключать масштабные слияния внутри страны, которые могут сильно изменить расстановку сил на внутреннем рынке.

Сегодня можно смело говорить о том, что черная металлургия вступает в новую эру своего развития. И дело не только в высоких ценах на сталь, на сырье, в высоких прибылях. Дело в принципе.

Не малую нишу на рынке металлов занимает ОАО «Металлургический завод им. А.К. Серова» - предмет исследования в данной работе – специализирующийся на производстве спец.сталей (сортового проката, низко и среднелегированных сталей). Объектом исследования является финансовое состояние данного предприятия за период 2004-2006 гг.

Целью данной работы является изучение финансового состояния ОАО «Металлургический завод им.А.К. Серова» и выявление позитивных, а также негативных тенденций за анализируемый период. Для реализации поставленной цели необходимо решить следующие задачи: дать характеристику анализируемому предприятию, охарактеризовать его положение в отрасли, провести анализ ликвидности, платежеспособности, финансовой устойчивости, эффективности деятельности за 2004-2006 гг.

Раздел I. Характеристика предприятия (объект исследования)

Открытое акционерное общество «Металлургический завод им. А.К. Серова» - завод спец.сталей, работающий в отрасли производителей сортового проката и низко и среднелегированных сталей.

Металлургический завод им. А.К. Серова – динамично развивающееся предприятие, которое с 2000 года входит в сферу влияния крупнейшего российского холдинга – Уральской горно-металлургической компании. Именно с этого периода под руководством УГМК на предприятии началась крупномасштабная реконструкция сталеплавильного производства – отказ от мартеновского способа выплавки стали в пользу электродугового способа. Реконструкция позволит достичь следующих целей:

1) снижение затрат на производство стали и проката;

2) повышение качества выплавляемой стали за счет применения прогрессивной технологии производства;

3) расширение марочного сортамента выплавляемых сталей;

4) увеличение объемов выплавки стали и производства проката на 14 %.

В это же время активизировались работы по строительству агрегата внепечной обработки стали итальянской фирмы «DANIELI». В июне 2003 года был запущен в эксплуатацию агрегат внепечной обработки стали «Печь-ковш». Таким образом, первый этап реконструкции завершен. Сегодня процесс обработки стали в печи-ковше успешно освоен. К примеру, только в первом полугодии 2004 г., спустя всего год с момента пуска в эксплуатацию, в результате эффективной работы агрегата внепечной обработки стали экономический эффект составил 89,8 млн. рублей.

В 2003 году в УГМК был подписан контракт на поставку электропечи, вакууматора и вспомогательного оборудования. Начался второй этап реконструкции сталеплавильного производства – строительство дуговой сталеплавильной печи и вакууматора с комплексом вспомогательного оборудования – гидравлические пресс-ножницы фирмы AKROS (Франция), установленные в цехе переработке металлолома в 2005 г., современная кислородная станция с установкой аргонового блока фирмы SIAD (Италия), запущенная летом 2007 года. Данные агрегаты обеспечивают бесперебойное снабжение технологического процесса строящейся электропечи ДСП-80, вакууматора, действующего агрегата печь-ковш металлоломом, кислородом и аргоном.

Кроме того, в рамках реконструкции в начале 2007 г. завершено строительство газоочистной установки, станции водоподготовки с замкнутым циклом водооборота и объектов электроснабжения. После пуска в эксплуатацию электросталеплавильного комплекса в третьем квартале 2007 г. продолжается строительство вакууматора (поставщик «DANIELI», Италия). С его пуском, который планируется в третьем квартале завершится реализация второго этапа реконструкции сталеплавильного комплекса ОАО «Металлургический завод им. А.К. Серова».

Третий этап реконструкции предполагает установку машины непрерывного литья заготовки (МНЛЗ) и реконструкцию прокатного производства.

Полностью реконструкцию сталеплавильного комплекса на «ОАО «Металлургический завод им.А.К. Серова» планируется завершить до 2010 г.

Серовский металлургический завод является градообразующим предприятием, имеющим полный металлургический цикл, свою сырьевую базу, выпускающим более 200 марок высококачественной стали и другие виды продукции. Это прокат стальной – горячекатаный квадратный, круглый и шестигранный; прокат калиброванный; прокат круглый со специальной отделкой поверхности; заготовка трубная; сталь буровая пустотелая; прутки круглые высокой точности из высокопрочной стали; уголки стальные горячекатаные равнополочные; заготовка квадратная горячекатаная; чугун передельный; шлак доменный гранулированный; купорос железный технический.

Продукция металлургического завода экспортируется в высокоразвитые страны – Великобританию, США, Германию, Италию, Турцию, Корею и другие. Ее хорошо знают в Казахстане, Прибалтике, на Украине, в Азербайджане, Узбекистане. Потребителями серовского металла являются 952 предприятия более чем в тридцати субъектах Российской Федерации. Широкий спектр выпускаемой продукции востребован в автомобилестроении, машиностроении, на трубных заводах и в нефтедобывающей промышленности. Металлургический завод им. А. К. Серова успешно сотрудничает с такими гигантами автомобилестроения, как АвтоВАЗ, ГАЗ, КамАЗ, БелАЗ и др. У завода сложились хорошие партнерские отношения с более чем 300 предприятиями машиностроительного комплекса страны. Среди них – Уралмаш, Челябинский тракторный завод, Чебоксарский агрегатный завод, Курганмашзавод, Ливенский завод погружных насосов, Слободской машиностроительный завод и т. д.

С уверенностью смотреть в будущее металлургам позволяет не только реализация программы реконструкции завода, но и социальная политика руководства. ОАО «Металлургический завод им. А. К. Серова» было и остается социально-ориентированным предприятием, где постоянно проявляется забота не только о материальном благополучии, но также о совершенствовании индустрии отдыха и оздоровления работников.

Коллективным договором, который на протяжении четырех лет признается лучшим среди кол.договоров промышленных предприятий Серова, предусмотрены социальные льготы и гарантии для работников завода, реализуются молодежные программы, предприятие заботится о старшем поколении и детях.

За регулярно оказываемую благотворительную помощь предприятие названо в числе лучших благотворителей Свердловской области.

В областном и региональном конкурсах «Лидер в бизнесе» ОАО «Металлургический завод им. А.К. Серова», начиная с 2004 г., ежегодно признается победителем в номинации «Лучшее предприятие металлургического и горнодобывающего комплекса» за хорошие экономические показатели, партнерство с предприятиями России и зарубежья, социальную поддержку работников завода и жителей города.

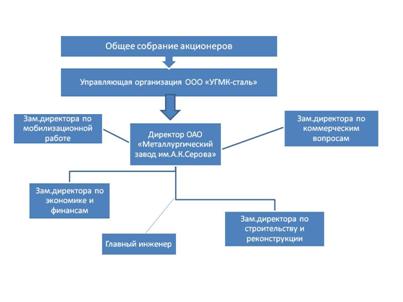

ОАО «Металлургический завод им.А.К.Серова» имеет линейную структуру управления. Организационная структура управления приведена в приложении.

Обобщенная характеристика предприятия представлена в таблице 2., а в таблице 3 приведены технико-экономические показатели за 2004-2006 гг.

Таблица 2.

| Наименование предприятия | ОАО «Металлургический завод им.А.К.Серова» |

| Адрес предприятия | г.Серов Свердловская обл. ул.Агломератчиков, 6 |

| Отраслевая принадлежность | Черная металлургия |

| Специализация, диверсификация | Производство специальных сталей |

| Организационно-правовая форма | Открытое акционерное общество |

| Технико-технологические особенности | Технико-технологическое перевооружение сталеплавильного комплекса (ввод электросталеплавильного комплекса) |

| Производственная структура | Основное, вспомогательное и обслуживающее производство |

| Структура управления | Линейная |

| Градообразующий статус | Градообразующее |

Таблица 3.

Технико-экономические показатели предприятия (2004…2006 гг.)

| Наименование | Обозначения | Ед.измерения | Абсолютные значения | ||

| 2004 | 2005 | 2006 | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Физический объем выпуска | Q | тонна | 479413 | 481611 | 499423 |

| Номенклатура (сортамент): основные позиции | |||||

| Чугун (доля в общем объеме выручки, %) |

QЦч |

тыс.руб. | 175916 (4,3) | 34260 (0,5) | 116359 (1,5) |

| Калиброванная сталь (доля в общем объеме выручки, %) |

QЦкс |

тыс.руб. | 1423245 (21,1) | 1692666 (22,9) | 1834835 (23,1) |

| Товарный прокат (доля в общем объеме выручки, %) |

QЦтп |

тыс.руб. | 4961563 (73,4) | 5368316 (72,7) | 5608160 (70,6) |

| Численность персонала | N | чел. | 8509 | 8483 | 8416 |

| Среднемесячная зарплата | __ЗП | руб./мес. | 7703 | 9384 | 12489 |

| Производительность труда | ПТ | руб./чел. | 823,7 | 901,6 | 944,0 |

| Себестоимость (калькуляция) единицы продукции |

__ С |

руб. | 10,445 | 11,357 | 11,700 |

| Себестоимость проданных товаров (выпуска) |

_ QC |

тыс. руб. | 5007435 | 5469818 | 5843311 |

| Цена реализации единицы продукции |

__ Ц |

тыс. руб. | 14,093 | 15,021 | 15,314 |

| Выручка от продажи товаров | _QЦ | тыс. руб. | 6756281 | 7234128 | 7648003 |

| Валовая прибыль | _QП | тыс. руб. | 1748846 | 1764310 | 1804692 |

| Точка безубыточности |

Qк |

тонна | 344635 | 352610 | 363613 |

| Порог рентабельности |

QкЦк |

тыс. руб. | 4855,200 | 5188,647 | 5567,302 |

| Операционный рычаг | ОР | - | 3,557 | 3,621 | 3,678 |

| Дифференциал |

(Rk – d) |

% | 39,8 | 20,4 | 0,5 |

За анализируемый период наблюдается рост объема производства как в совокупном выпуске продукции, так и по основным позициям сортамента – чугуна, стали и проката. Рост объема производства благоприятно сказывается на объеме выручки, прибыли. На протяжении всего периода растет и производительность труда, и средняя заработная плата по предприятию. Однако помимо позитивных тенденций, анализ технико-экономических показателей выявил и негативные итоги работы трех лет предприятия (2004-2006 гг.) Это в первую очередь снижение на протяжении всех трех лет дифференциала – за три года он снизился с 39,8% до 0,5%. Причиной этому является понижательная тенденция экономической рентабельности, о которой речь пойдет ниже. Кроме этого негативного итога работы ОАО «Металлургический завод им.А.К.Серова» за анализируемый период можно обнаружить снижение из года в год численности персонала, хотя и незначительное. Однако, если эта тенденция сохранится, предприятие может ощутить потери персонала в снижении производительности труда, объема производства, размера выручки и в конечном итоге прибыли и рентабельности.

Обобщая вышесказанное, можно сделать вывод о том, что в целом на предприятии за анализируемый период наблюдается относительно стабильно удовлетворительное финансовое состояние – наблюдается больше негативных тенденций, чем позитивных, но они в основном связаны с проходящей на ОАО «Металлургический завод им. А.К. Серова» масштабной реконструкцией производства.

Раздел II. Балансовые стоимостные показатели предприятия

Таблица 4

Аналитический баланс предприятия (актив)

| Наименование | Код строки | 2004 | 2005 | 2006 | |||

| состав, тыс.руб. | структура, проценты | состав, тыс.руб. | структура, проценты | состав, тыс.руб. | структура, проценты | ||

|

I ВНЕОБОРОТНЫЕ АКТИВЫ Основные средства |

120 | 958614 | 30,03 | 1034681 | 16,42 | 1228121 | 9,17 |

| Незавершенное строительство | 130 | 472913 | 14,81 | 2128108 | 33,77 | 7301160 | 54,53 |

|

Долгосрочные финансовые вложения |

140 | 46064 | 1,44 | 59616 | 0,95 | 659921 | 4,93 |

| Итого по разделу I | 190 | 1477591 | 46,28 | 3222405 | 51,14 | 9189202 | 68,63 |

|

II ОБОРОТНЫЕ АКТИВЫ Запасы |

210 | 933098 | 29,23 | 1132155 | 17,97 | 1320237 | 9,86 |

| в т.ч. сырье, материалы | 211 | 383989 | 12,03 | 392109 | 6,22 | 400371 | 2,99 |

|

НДС по приобретенным ценностям |

220 | 133891 | 4,19 | 142648 | 2,26 | 161483 | 1,21 |

|

Дебиторская задолженность (долгосрочная) |

230 | 0 | 0 | 0 | 0 | 0 | 0 |

|

Дебиторская задолженность (краткосрочная) |

240 | 590435 | 18,50 | 1092644 | 17,34 | 1791130 | 13,38 |

|

Краткосрочные финансовые вложения (ценные бумаги) |

250 | 2560 | 0,08 | 521 | 0,01 | 607 | 0,01 |

| Денежные средства | 260 | 54649 | 1,71 | 710382 | 11,27 | 926429 | 6,92 |

| Прочие оборотные средства | 270 | 0 | 0 | 0 | 0 | 0 | 0 |

| Итого по разделу II | 290 | 1714633 | 53,71 | 3078350 | 48,86 | 4199886 | 31,37 |

| Баланс по активу | 300 | 3192224 | 100% | 6300755 | 100% | 13389088 | 100% |

Таблица 5

Аналитический баланс предприятия (пассив)

| Наименование | Код строки | 2004 | 2005 | 2006 | |||

| состав, тыс.руб. | структура, проценты | состав, тыс.руб. | структура, проценты | состав, тыс.руб. | структура, проценты | ||

|

III КАПИТАЛ И РЕЗЕРВЫ Уставный капитал |

410 | 262 | 0,01 | 262 | 0,01 | 262 | 0,01 |

| Добавочный капитал | 420 | 412880 | 12,93 | 404748 | 6,42 | 399894 | 2,99 |

| Резервный капитал | 430 | 0 | 0 | 0 | 0 | 0 | 0 |

|

Нераспределенная прибыль прошлых лет |

460 | 0 | 0 | 0 | 0 | 0 | 0 |

|

Нераспределенная прибыль отчетного года |

470 | 1023347 | 32,06 | 3921192 | 62,23 | 10737530 | 80,20 |

| Итого по разделу III | 490 | 1436489 | 45,00 | 4326202 | 68,66 | 11137686 | 83,2 |

| IV ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 590 | 262754 | 8,23 | 347304 | 5,51 | 440145 | 3,29 |

| V КРАТКОСРОЧНЫЕ ПАССИВЫ | |||||||

| Займы и кредиты | 610 | 367494 | 11,51 | 554916 | 8,81 | 792055 | 5,92 |

| Кредиторская задолженность | 620 | 1127976 | 35,33 | 1073821 | 17,04 | 1019952 | 7,62 |

|

Прочие обязательства краткосрочного свойства |

630... ...660 |

314 | 0,01 | 936 | 0,01 | 1382 | 0,01 |

| Итого по разделу V | 690 | 1495784 | 46,85 | 1629673 | 25,86 | 1813389 | 13,55 |

| Баланс по пассиву | 700 | 3192224 | 100% | 6300755 | 100% | 13389088 | 100% |

Таблица 6

Индексный анализ абсолютных балансовых стоимостных показателей

| № п/п | Наименование | Код строки | Индексы роста | ||

| 2004 | 2005 | 2006 | |||

| 1 | Основное имущество |

А190 |

1,000 | 2,181 | 6,219 |

| Оборотное имущество |

А290 |

1,000 | 1,795 | 2,449 | |

| 2 | Основные средства |

А120 |

1,000 | 1,079 | 1,281 |

| Незавершенное строительство |

А130 |

1,000 | 4,500 | 15,437 | |

| 3 | Производственные запасы |

А210 |

1,000 | 1,213 | 1,415 |

| Денежные средства и их эквиваленты |

(А250 +А260) |

1,000 | 12,427 | 16,204 | |

| 4 | Собственный капитал |

П490 |

1,000 | 3,012 | 7,753 |

| Заемный капитал |

(П590 +П690) |

1,000 | 2,750 | 6,813 | |

| 5 | Долгосрочные финансовые вложения |

А140 |

1,000 | 1,294 | 14,326 |

| Краткосрочные финансовые вложения |

А250 |

1,000 | 0,203 | 0,237 | |

| 6 | Дебиторские задолженности |

(А230 +А240) |

1,000 | 1,850 | 3,033 |

| Кредиторские задолженности |

П620 |

1,000 | 0,952 | 0,904 | |

| 7 | Долгосрочные заимствования |

П590 |

1,000 | 1,322 | 1,675 |

| Краткосрочные обязательства |

П690 |

1,000 | 1,089 | 1,212 | |

| 8 | Займы и кредиты |

П610 |

1,000 | 1,510 | 2,155 |

| Кредиторские задолженности |

П620 |

1,000 | 0,952 | 0,904 | |

| Валюта баланса |

А300,П700 |

1,000 | 1,974 | 4,194 | |

Формирование (финансирование) имущественного комплекса предприятия.

| ДЕНЕЖНЫЙ КАПИТАЛ (ФИНАНСОВЫЕ РЕСУРСЫ ПРЕДПРИЯТИЯ) 6300,755 млн.руб. | ||||

| Перманентный капитал 4673,506 млн.руб. | Краткосрочные заимствования 1629,673 млн.руб. | |||

|

Собственный капитал 4326,202 млн.руб. |

Долгосрочные займы и кредиты 347,304 млн.руб. |

Краткосрочные займы и кредиты 554,916 млн.руб. |

Кредиторская задолженность 1073,821 млн.руб. |

Прочее 0,936 млн.руб. |

![]()

![]()

|

Основные средства 1034,681 млн.руб. |

Незавершенное строительство 2128,108 млн.руб. |

Долгосрочные финансовые вложения 59,616 млн.руб. |

Наличность и эквиваленты 710,903 млн.руб. |

Запасы и НДС 1274,803 млн.руб. |

Дебиторские задолженности 1092,644млн.руб. |

| Внеоборотные активы 3222,405 млн.руб. | Оборотные средства 3078,350 млн.руб | ||||

| ПРОИЗВОДСТВЕННЫЙ КАПИТАЛ (АКТИВЫ, ИМУЩЕСТВО) 6300,755 млн.руб. | |||||

Таблица 8

Отчет о прибылях и убытках

(извлечение)

| Наименование | Код строки | Абсолютные значения, тыс. руб. | Индекс роста | ||

| 2004 | 2005 | 2006 | |||

| ВЫРУЧКА (нетто) от продажи товаров (продукции, работ, услуг) | 010 | 6756281 | 7234128 | 7648003 | 1,132 |

| СЕБЕСТОИМОСТЬ проданных товаров (продукции, работ, услуг) | 020 | 5007435 | 5469818 | 5843311 | 1,167 |

| ВАЛОВАЯ ПРИБЫЛЬ | 029 | 1748846 | 1764310 | 1804692 | 1,032 |

| ПРИБЫЛЬ ОТ ПРОДАЖ | 050 | 1243119 | 1189226 | 1199855 | 0,965 |

|

ПРИБЫЛЬ (УБЫТОК) ДО НАЛОГООБЛОЖЕНИЯ |

140 | 1144828 | 904408 | 791448 | 0,691 |

| НАЛОГ НА ПРИБЫЛЬ и иные аналогичные обязательные платежи | 150 | 274758,72 | 217057,92 | 189947,52 | 0,691 |

| ПРИБЫЛЬ ОТ ОБЫЧНОЙ ДЕЯТЕЛЬНОСТИ | 160 | 870069,28 | 687350,08 | 601500,48 | 0,691 |

| ЧИСТАЯ ПРИБЫЛЬ | 190 | 822588 | 655190 | 580553 | 0,706 |

|

Справочно: реинвестиции[1] |

201208 | 616359 | 475818 | ||

| годовая амортизация | 925610,50 | 983841,41 | 1078368,42 | ||

| потенциал самофинансирования | 1748198,50 | 1639031,41 | 1658921,42 | ||

Проанализировав структуру баланса ОАО «Металлургический завод им.А.К. Серова» динамику (темпы) изменений и данные отчета о прибылях и убытках за 2004-2006 гг., можно выявить как позитивные, так и негативные тенденции.

1. Позитивные тенденции:

а) увеличение нераспределенной прибыли отчетного года на протяжении всех трех лет как по размеру, так и по доли в балансе предприятия (таким образом, предприятие оставляет ее в обороте и использует в качестве реинвестиций, позволяющих развивать основные средства и наполнять оборотные средства

б) за анализируемый период в 16,2 раза выросла величина денежных средств предприятия. Это говорит о том, что ОАО «Металлургический завод им.А.К. Серова» не испытывает недостатка наличных денежных средств (в т.ч.на расчетном счете) и в случае необходимости сможет пустить эти денежные средства в оборот (что говорит о хорошей платежеспособности). Также значительно возросли (в 14,3 раза) долгосрочные финансовые вложения

в) за весь анализируемый период наблюдается увеличение объема выручки от продаж, следовательно и валовой прибыли. Однако на этом увеличение финансовых результатов прекращается (речь об этом пойдет в выявленных негативных тенденциях).

2. Негативные тенденции

К негативным тенденциям можно отнести:

а) значительное (в 15,4 раза) увеличение размера и доли в активе баланса незавершенного строительства. Это связано с проводимой на ОАО «Металлургический завод им.А.К.Серова» реконструкцией сталеплавильного комплекса. Известно, что по мере сдачи в эксплуатацию объекты незавершенного строительства перейдут в основные средства, тем самым увеличив объемы производства, реализации, выручку, прибыль. Однако в анализируемый период объекты незавершенного строительства никакую пользу предприятию не приносили, являясь затратной статьей в ТехПромФинПлане ОАО «Металлургический завод им.А.К.Серова»

б) за 2004-2006 гг. в три раза возросла дебиторская задолженность, т.е. предприятие за весь анализируемый период недополучает денежные средства от реализации своей продукции, тем самым оно не может как расплатиться по своим обязательствам, так и пустить их в оборот

в) обязательства предприятия возросли за счет «платных» (банковских) займов и кредитов (их рост за 2004-2006 гг. составил 215,5%). Что касается кредиторской задолженности («бесплатных» денежных средств), то она наоборот снизилась. Последнее можно считать как позитивной тенденцией (уменьшилась величина обязательств предприятия), так и негативной (у предприятия стало меньше возможностей использовать по своему усмотрению (в т.ч. пустить в оборот) дополнительные денежные средства, пользование которыми будет для предприятия бесплатным, в отличие от банковских привлеченных средств, за пользование которыми предприятие выплачивает банку вознаграждение в виде процентов). Однако на фоне роста «платных» привлеченных средств снижение кредиторской задолженности относится к негативным тенденциям

г) несмотря на увеличение объема производства, выручки и валовой прибыли, значительно выросли коммерческие и управленческие расходы, тем самым снизилась величина прибыли от продаж за анализируемый период, следовательно сократилась прибыль до налогообложения и чистая прибыль, которая снизилась на 30% в 2006 г. по сравнению с 2004 г.

Принципиальные позиции, связанные с режимом финансирования активов.

1) За счет собственного капитала ОАО «Металлургический завод им.А.К.Серова» профинансированы основные средства, незавершенное строительство, долгосрочные финансовые вложения, наличность и эквиваленты денежных средств, а также часть запасы с НДС.

2) Краткосрочные и долгосрочные заимствования привлекаются для финансирования запасов (в качестве залога выступает готовая продукция).

3) Сложнее всего предприятию профинансировать формирование запасов.

4) Денежные средства ОАО «Металлургический завод им.А.К.Серова» формируются по мере оплаты счетов за ранее отгруженную продукцию (по мере инкассации дебиторской задолженности)

5) По отношению к денежным средствам формируется основное финансовое противоречие предприятия (между ликвидностью и деловой активностью): а) накапливая на расчетном счете наличность предприятие улучшает свою платежеспособность (ликвидность), но рискует снизить деловую активность; б) направляя денежные средства в оборот, предприятие активизирует деловую активность, но возникают риски потери ликвидности.

Раздел III. Оценка ликвидности баланса предприятия (2006 проект)

Таблица 9 Таблица 10.

Группировка активов Группировка пассивов

| Группа | Наименование | Состав, млн.руб. | Структура, % | Группа | Наименование | Состав, млн.руб. | Структура, % | |

|

А1 |

Наиболее ликвидные активы (А250 + А260) |

927,036 | 6,92 |

А1 ≥ П1 |

П1 |

Наиболее срочные пассивы (П620) |

1019,952 | 7,62 |

|

А2 |

Быстро реализуемые активы (А240) |

1791,130 | 13,38 |

А2 ≥ П2 |

П2 |

Краткосрочные пассивы (П610 + П660) |

793,437 | 5,93 |

|

А3 |

Медленно реализуемые активы (А210 +А220 +А230 +А270) |

1481,720 | 11,07 |

А3 ≥ П3 |

П3 |

Долгосрочные пассивы (П590 +П630 +П640 +П650) |

441,527 | 3,25 |

|

А4 |

Трудно реализуемые активы (А190) |

9189,202 | 68,63 |

П4 |

Устойчивые пассивы (П490) |

11137,686 | 83,2 | |

| ИТОГО АКТИВЫ | 13389,088 | 100 | ИТОГО ПАССИВЫ | 13389,088 | 100 | |||

Примечания: 1. Критерий группировки активов – степень их ликвидности

2. Критерий группировки пассивов – срочность выполнения обязательств

Таблица 11

Локальная и комплексная оценка ликвидности активов

| Наименование | 2006 год | Комментарий | |

| Локальная ликвидность активов (по группам) |

К1 = |

|

|

|

К2 = |

|

||

|

К3 = |

|

||

| Ликвидность предприятия |

Ксов = |

|

Совокупный показатель ликвидности активов |

|

Кобщ = |

|

Общий показатель ликвидности баланса | |

| Критериальные условия ликвидности баланса | |||

| Локальные критерии ликвидности активов | Комплексная оценка ликвидности баланса | ||

|

А1 ≥ П1 |

А2 ≥ П2 |

А3 ≥ П3 |

(А1 + А2) ≥ (П1 +П2) |

|

А1,2,3 ≥ П1,2,3 |

|||

Схема 2.

Платежный излишек (+), недостаток (-) определяется как разница между активом и пассивом соответствующей классификационной группы (числитель – млн.руб.; знаменатель – проценты).

|

(А1 - П1) |

(А2 – П2) |

(А1 + А2) - (А1 - П1) |

|

-92,916 млн.руб. -0,7 % |

997,693 млн.руб. 7,45 % |

904,777 млн.руб. 6,75 % |

За анализируемый период в балансе ОАО «Металлургический завод им.А.К. Серова» преобладают трудно реализуемые активы, тогда как А1+А2 составляет 20,3%. Долговые обязательства предприятия группируются согласно таблице 9. Причем П1+П2 считаются более проблемными обязательствами. Доля их в структуре баланса относительно небольшая и составляет 13,55%.

Для 2006 г. приходится констатировать удовлетворительную ликвидность баланса предприятия.

Совокупный показатель ликвидности активов в 2006 г. составил 1,586 (158,6%), т.е. предприятие может полностью покрыть своих долговых обязательств и даже после этого у ОАО «Металлургический завод им. А.К. Серова» останутся денежные средства. Таким образом, можно сделать вывод о отличной ликвидности предприятия в 2006 г.

Раздел IV. Оценка финансовой устойчивости предприятия

Таблица 12

Структурные характеристики имущественного потенциала (активов) предприятия.

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||||

| числитель, млн.руб. | знаменатель, млн.руб. | 2004 | 2005 | 2006 | |||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | ||||

| Доля основных средств в имуществе предприятия |

Основные средства А120 |

Имущество предприятия А300 |

0,300 (30%)[2] |

0,164 (16,4%) | 0,092 (9,2%) | ||||

| 958,614 | 1034,681 | 1228,121 | 3192,224 | 6300,755 | 13389,088 | ||||

| Доля оборотных средств в имуществе предприятия |

Оборотные активы А290 |

Активы предприятия А300 |

0,537 (53,7%) | 0,489 (48,9%) | 0,314 (31,4%) | ||||

| 1714,633 | 3078,350 | 4199,886 | 3192,224 | 6300,755 | 13389,088 | ||||

| Доля долгосрочных инвестиций в активах предприятия (незавершенное производство) |

Незавершенное строительство А130 |

Имущество (активы) А300 |

0,148 (14,8%) | 0,338 (33,8%) | 0,545 (54,5%) | ||||

| 472,913 | 2128,108 | 7301,160 | 3192,224 | 6300,755 | 13389,088 | ||||

| Уровень капитала, временно отвлеченного из оборота предприятия |

Долго- и краткосрочные финансовые вложения (А140 + А250) |

Валюта баланса А300 |

0,015 (1,5%) | 0,009 (0,9%) | 0,049 (4,9%) | ||||

| 48,624 | 60,137 | 660,528 | 3192,224 | 6300,755 | 13389,088 | ||||

Таблица 13

Оценка состояния основных средств предприятия

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||||

| числитель, млн.руб. | знаменатель, млн.руб. | 2004 | 2005 | 2006 | |||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | ||||

| Коэффициент инвестирования |

Собственный капитал П490 |

Внеоборотные активы А190 |

0,972 | 1,342 | 1,212 | ||||

| 1436,489 | 4326,202 | 11137,686 | 1477,591 | 3222,405 | 9189,202 | ||||

| Индекс постоянного актива |

Внеоборотные активы А190 |

Капитал и резервы П490 |

1,027 | 0,745 | 0,825 | ||||

| 1477,591 | 3222,405 | 9189,202 | 1436,489 | 4326,202 | 11137,686 | ||||

| Отношение долгосрочных инвестиций к основным средствам предприятия |

Незавершенное строительство А130 |

Основные средства А120 |

0,493 | 2,057 | 5,945 | ||||

| 472,913 | 2128,108 | 7301,160 | 958,614 | 1034,681 | 1228,121 | ||||

| Отношение основных средств к текущим активам предприятия |

Основные средства А120 |

Оборотные средства А290 |

0,559 | 0,336 | 0,292 | ||||

| 958,614 | 1034,681 | 1228,121 | 1714,633 | 3078,350 | 4199,886 | ||||

Таблица 14

Оценка состояния и использования текущих активов предприятия

| Наименование | Алгоритм расчета |

|

||||||

| числитель, млн.руб. | знаменатель, млн.руб. | 2004 | 2005 | |||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | |||

| Коэффициент оборачиваемости текущих активов предприятия |

Годовая выручка от продаж QЦ |

Текущие активы А290 |

3,940 | 2,350 | ||||

| 6756,281 | 7234,128 | 7648,003 | 1714,633 | 3078,350 | 4199,886 | |||

| Доля оборотных средств в имуществе предприятия | 360 дней | Коэффициент оборачиваемости | 91,370 | 153,191 | ||||

| 360 | 360 | 360 | 3,940 | 2,350 | 1,821 | |||

| Доля долгосрочных инвестиций в активах предприятия (незавершенное производство) |

Оборотные средства А290 |

Годовой объем реализации QЦ |

0,254 | 0,425 | ||||

| 1714,633 | 3078,350 | 4199,886 | 6756,281 | 7234,128 | 7648,003 | |||

| Уровень капитала, временно отвлеченного из оборота предприятия |

Оборотный капитал А290 |

Краткосрочные пассивы П690 |

1,146 | 1,889 | ||||

| 1714,633 | 3078,350 | 4199,886 | 1495,784 | 1629,673 | 1813,389 | |||

Таблица 15

Оценка использования чистого оборотного капитала (собственных оборотных средств) предприятия

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||||

| числитель, млн.руб. | знаменатель, млн.руб. | 2004 | 2005 | 2006 | |||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | ||||

| Уровень чистого оборотного капитала |

Чистый оборотный капитал [(П490 + П590) – А190] |

Валюта баланса П700 |

0,069 | 0,230 | 0,178 | ||||

| 221,652 | 1451,101 | 2388,629 | 3192,224 | 6300,755 | 13389,088 | ||||

| Коэффициент устойчивости структуры оборотных активов предприятия |

Собственные оборотные средства (А290 - П690) |

Текущие активы предприятия А290 |

0,128 | 0,471 | 0,568 | ||||

| 218,849 | 1448,677 | 2386,497 | 1714,633 | 3078,350 | 4199,886 | ||||

| Коэффициент обеспеченности запасов собственными оборотными средствами |

Чистый оборотный капитал (А290 - П690) |

Производственные запасы (А210 + А220) |

0,205 | 1,136 | 1,611 | ||||

| 218,849 | 1448,677 | 2386,497 | 1066,989 | 1274,803 | 1481,720 | ||||

| Коэффициент финансовой маневренности предприятия |

Собственные оборотные средства [(П490 + П590) – А190] |

Выручка от продаж QЦ |

0,033 | 0,201 | 0,312 | ||||

| 221,652 | 1451,101 | 2388,629 | 6756,281 | 7234,128 | 7648,003 | ||||

Таблица 16

Структурные характеристики финансовых ресурсов (пассивов) предприятия

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||||||

| числитель, млн.руб. | знаменатель, млн.руб. | 2004 | 2005 | 2006 | |||||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | ||||||

| Коэффициент автономии (коэффициент финансирования) |

Собственный капитал П490 |

Финансовые ресурсы П700 |

0,450 | 0,687 | 0,832 | ||||||

| 1436,489 | 4326,202 | 11137,686 | 3192,224 | 6300,755 | 13389,088 | ||||||

| Уровень перманентного капитала |

Перманентный капитал (П490 + П590) |

Денежный капитал П700 |

0,532 | 0,742 | 0,865 | ||||||

| 1699,243 | 4673,506 | 11577,831 | 3192,224 | 6300,755 | 13389,088 | ||||||

| Доля краткосрочных обязательств в финансовых ресурсах предприятия |

Краткосрочные обязательства П690 |

Финансовые ресурсы П700 |

0,467 | 0,259 | 0,135 | ||||||

| 1495,784 | 1629,673 | 1813,389 | 3192,224 | 6300,755 | 13389,088 | ||||||

| Доля банковских заимствований в валюте баланса |

Банковские кредиты и займы (П590 + П610) |

Валюта баланса П700 |

0,197 | 0,143 | 0,092 | ||||||

| 630,248 | 902,220 | 1232,200 | 3192,224 | 6300,755 | 13389,088 | ||||||

Таблица 17

Оценка рыночной устойчивости предприятия

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | ||||||||||

| числитель, млн.руб. | знаменатель, млн.руб. | 2004 | 2005 | 2006 | ||||||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | |||||||

| Коэффициент финансовой зависимости («финансовый рычаг предприятия») |

Финансовые ресурсы П700 |

Собственный капитал П490 |

2,222 | 1,456 | 1,202 | |||||||

| 3192,224 | 6300,755 | 13389,088 | 1436,489 | 4326,202 | 11137,686 | |||||||

| Коэффициент финансовой напряженности |

Привлеченные финансовые источники (П590 + П690) |

Капитал и резервы П490 |

1,224 | 0,457 | 0,202 | |||||||

| 1758,538 | 1976,977 | 2253,534 | 1436,489 | 4326,202 | 11137,686 | |||||||

| Коэффициент финансовой нагрузки на рубль собственного капитала («плечо финансового рычага») |

Банковские кредиты и займы (П590 + П610) |

Собственный капитал П490 |

0,439 | 0,208 | 0,111 | |||||||

| 630,248 | 902,220 | 1232,200 | 1436,489 | 4326,202 | 11137,686 | |||||||

| Коэффициент соотношения «длинных» и «коротких» банковских заимствований |

Займы и кредиты (долгосрочные) П590 |

Займы и кредиты (краткосрочные) П610 |

||||||||||

| 262,754 | 347,304 | 440,145 | 367,494 | 554,916 | 792,055 | 0,715 | 0,626 | 0,556 | ||||

Структурная характеристика активов носит факультативный характер. Она позволяет оценить структурное построение имущества предприятия. За анализируемый период доля основного и оборотного имущества снижается (основное имущество снизилось на 20,8%; оборотное имущество – на 22,3%). За весь анализируемый период доля оборотных средств превышает долю основного имущества.

Существенный рост за 2004-2006 гг. наблюдается в активах предприятия доли долгосрочных инвестиций (с 14,8% в 2004 г. до 54,5% в 2006 г.). Это, как говорилось выше, связано с проводимой реконструкцией на ОАО «Металлургический завод им.А.К. Серова».

Повышательная тенденция наметилась и у уровня капитала, временно отвлекаемого из оборота. В 2006 г. 4,9% капитала ОАО «Металлургический завод им.А.К. Серова» превращает в высоколиквидные финансовые вложения (облигации, государственные ценные бумаги, акции «голубых фишек»), что соответствует прогрессивным рыночным тенденциям.

Коэффициент инвестирования показывает способность капитала за счет собственного капитала финансировать внеоборотные активы. За анализируемый период наблюдается стабильный уровень данного коэффициента. При нормативе Ки = 1 в 2006 г. он составил 1,212.

Индекс постоянного актива показывает, какая часть внеоборотных активов предприятие способно финансировать за счет собственного капитала. За анализируемый период произошло снижение данного коэффициента на 20,2%. Данное снижение вызвано в основном увеличением незавершенного строительства. В 2006 г. ОАО «Металлургический завод им.А.К.Серова» за счет собственного капитала способно профинансировать 82,5% внеоборотных активов.

Проанализировав отношение долгосрочных инвестиций к основным средствам предприятия можно сделать вывод о следующем. В 2006 г. величина незавершенного строительства в 5,945 раз превысила величину основных средств. Это значит, что по мере сдачи в эксплуатацию законченных объектов незавершенного строительства основные средства увеличатся на 594,5% (если не будет выбытия устаревших основных средств).

Также за анализируемый период наблюдается снижение величины основных средств по сравнению с оборотными средствами предприятия.

Финансовая литература предлагает более 20 коэффициентов, позволяющих оценить состояние оборотных средств, четыре из которых представлены в данной работе. Базовым является коэффициент оборачиваемости текущих активов предприятия, который характеризует способность оборотных средств в процессе осуществления производственно-хозяйственной деятельности генерировать выручку.

За анализируемый период наблюдается понижательная тенденция коэффициента оборачиваемости. Несмотря на ежегодное увеличение объема выручки темп роста текущих активов превышает темп роста выручки. В 2006 г. коэффициент оборачиваемости снизился до 1,821 об/год (в 2004 г. он составлял 3,940 об/год), т.е. каждый рубль оборотных средств в течение 2006 г. принес ОАО «Металлургический завод им.А.К.Серова» 1,82 рубля выручки.

Ввиду того, что коэффициент оборачиваемости за анализируемый период снижался, за 2004-2006 гг. увеличилась длительность одного оборота текущих активов предприятия, которая в 2006 г. достигла 197,7 дней.

Следующий коэффициент, позволяющий оценить состояние оборотных средств, является коэффициент загрузки текущих активов в обороте предприятия, который показывает количество оборотных средств, которыми должно располагать предприятие, чтобы получить 1 рубль выручки. За анализируемый период наблюдается повышательная тенденция, что говорит о том, что ОАО «Металлургический завод им.А.К.Серова» необходимо в 2004-2006 гг. все больше и больше оборотных средств для получения выручки. В 2006 г. коэффициент загрузки составил 0,549, т.е. 54,9%.

Повышательная тенденция данного коэффициента приводит к перерасходу оборотных средств, что негативно сказывается на работе предприятия.

На протяжении всего анализируемого периода наблюдается повышательная тенденция превышения оборотных активов над краткосрочными обязательствами с 1,146 раза в 2004 г. до 2,316 в 2006 г.

Уровень чистого оборотного капитала (ЧОК) характеризует его долю в валюте баланса (факультативный показатель). В 2006 г. он составил 0,178 (17,8%). За анализируемый период наблюдается нестабильность, выраженная существенным повышением в 2005 г. данного коэффициента в 3,3 раза по сравнению со значением 2004 г. и снижением в 0,8 раза в 2006 г.

Коэффициент устойчивости структуры оборотных активов показывает какая часть оборотных активов профинансирована за счет ЧОК. Законодательно установленный норматив составляет 0,1 (10%). На протяжении всего анализируемого периода коэффициент устойчивости ОАО «Металлургический завод им.А.К.Серова» был выше нормативного значения и в 2006 г. достиг отметки 0,568 (56,8%). Исходя из этого, можно сделать вывод о том, что ОАО «Металлургический завод им.А.К.Серова» имеет высокую финансовую устойчивость.

Коэффициент обеспеченности запасов собственными оборотными средствами (СОС) показывает, какую часть запасов предприятие профинансировало за счет СОС. За анализируемый период наблюдается повышательная тенденция данного коэффициента.

Начиная с 2005 г. ОАО «Металлургический завод им.А.К.Серова» на 100% финансирует запасы за счет СОС (в 2005 г. Коб.з. = 113,6%; в 2006 г. Коб.з. = 161,1%), что положительно характеризует финансы предприятия не только по общепринятым статистическим методикам (норматив Коб.з. = 0,250…0,300), но и по банковским методикам оценки кредитоспособности предприятия-заемщика (норматив Коб.з. = 0,500).

Коэффициент финансовой маневренности предприятия показывает количество СОС, которые приходятся на 1 рубль годового дохода (факультативный характер). В 2006 г. составил 0,312, при этом наблюдается повышательная тенденция в анализируемом периоде.

Структурная характеристика финансовых ресурсов предприятия имеет для аналитика факультативное значение. Во-первых, у всех коэффициентов, представленных в характеристике пассивов, одинаковый знаменатель, в роли которого выступает валюта баланса или совокупные финансовые ресурсы предприятия. Во-вторых, в качестве числителя выступают структурообразующие элементы финансовых ресурсов.

Коэффициент автономии показывает долю собственного капитала в финансовых ресурсах предприятия. Норматив Ка ≥ 0,5. В 2006 г. данный коэффициент автономии составил 0,832, что соответствует нормативу. За анализируемый период наблюдается повышательная тенденция.

Перманентный капитал уравнивает статус собственного капитала и долгосрочных банковских заимствований. Чем больше доля перманентного капитала в финансовых ресурсах предприятия, тем выше уровень финансовой независимости предприятия. В 2006 г. составил 0,865 (86,5%), что соответствует первому классу кредитоспособности (отлично). За 2004-2006 гг. наблюдалась повышательная тенденция уровня перманентного капитала.

Доля краткосрочных обязательств в финансовых ресурсах ОАО «Металлургический завод им.А.К.Серова» за анализируемый период снижалась с 46,7% в 2004 г. до 13,5% в 2006 г., что говорит о том, что предприятие стало меньше нуждаться в краткосрочных займах и кредитах.

Доля банковских заимствований в валюте баланса в 2006 г. составила 0,092, т.е. 9,2% активов вынуждены финансироваться за счет банковских займов и кредитов, привлекаемых как на долгосрочной основе, так и на краткосрочной основе. За 2004-2006 гг. участие банковского капитала в финансировании активов предприятия постепенно снижалась.

Коэффициент финансовой зависимости предприятия («финансовый рычаг предприятия») показывает количество финансовых ресурсов, которое предприятие привлекает на 1 рубль собственного капитала. Норматив Кфз ≤ 2,0, что согласуется с нормативом коэффициента автономии. Для 2006 г. финансовый рычаг составил 1,202. За анализируемый период наблюдается понижательная тенденция, которая позволила в 2005 г. вывести коэффициент финансовой зависимости на нормативный уровень (в 2004 г. Кфз = 2,222), что обязательно окажет влияние на финансовую рентабельность предприятия.

Коэффициент финансовой напряженности показывает количество привлеченных финансовых источников, которые приходятся на единицу собственного капитала. В 2006 г. составил 0,202 при нормативе Кфн ≤ 1, т.е. на 1 рубль собственного капитала ОАО «Металлургический завод им.А.К.Серова» дополнительно использует 20 копеек привлеченных финансовых источников. За анализируемый период наблюдается понижательная тенденция, которая, так же как и в случае с коэффициентом финансовой зависимости, позволила в 2005 г. вывести коэффициент финансовой напряженности на нормативный уровень (в 2004 г. Кфн = 1,224).

Коэффициент финансовой нагрузки на рубль собственного капитала (плечо финансового рычага) показывает сколько банковских займов и кредитов предприятие привлекает на 1 рубль собственного капитала. В 2006 г. данный коэффициент составил 0,111, т.е. на 1 рубль собственного капитала ОАО «Металлургический завод им.А.К.Серова» привлекает 11,1% банковских заимствований. За анализируемый период наблюдается понижательная тенденция, что говорит об улучшении финансового состояния предприятия.

Коэффициент соотношения «длинных» и «коротких» банковских заимствований в 2006 г. составил 0,556, т.е. на каждый рубль краткосрочных займов и кредитов приходится 55,6 коп. «длинных» кредитов. К сожалению, за анализируемый период приоритет краткосрочных кредитований имеет ярко выраженную тенденцию.

Раздел V. Оценка платежеспособности предприятия

Таблица 18

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||||

| числитель, млн.руб. | знаменатель, млн.руб. | 2004 | 2005 | 2006 | |||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | ||||

| Коэффициент абсолютной ликвидности; денежное покрытие; («быстрый показатель») |

Наличные средства и денежные эквиваленты (А250 + А260) |

Краткосрочные обязательства предприятия (П610 + П620) |

0,038 | 0,436 | 0,512 | ||||

| 57,209 | 710,903 | 927,036 | 1495,470 | 1628,737 | 1812,007 | ||||

| Коэффициент быстрой ликвидности; финансовое покрытие |

Оборотные средства в денежной форме (А240 +...+ А260) |

Краткосрочный долговой капитал (П610 + П620) |

0,433 | 1,107 | 1,500 | ||||

| 647,644 | 1803,547 | 2718,166 | 1495,470 | 1628,737 | 1812,007 | ||||

| Коэффициент текущей ликвидности; общее покрытие; («текущий показатель») |

Текущие оборотные активы А290 |

Краткосрочные пассивы предприятия (П610 + П620) |

1,146 | 1,890 | 2,318 | ||||

| 1714,633 | 3078,350 | 4199,886 | 1495,470 | 1628,737 | 1812,007 | ||||

| Коэффициент «критической» оценки; («лакмусовая бумажка») |

Оборотные средства без производственных запасов (А290 - А211) |

Краткосрочные долговые обязательства (П610 + П620) |

0,890 | 1,649 | 2,097 | ||||

| 1330,644 | 2686,241 | 3799,515 | 1495,470 | 1628,737 | 1812,007 | ||||

Таблица 20

Оценка состояния задолженности предприятия.

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||||

| числитель, млн.руб. | знаменатель, млн.руб. | 2004 | 2005 | 2006 | |||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | ||||

| Соотношение дебиторской и кредиторской задолженности |

Дебиторские задолженности (А230 + А240) |

Кредиторская задолженность П620 |

0,523 | 1,017 | 1,756 | ||||

| 590,435 | 1092,644 | 1791,130 | 1127,976 | 1073,821 | 1019,952 | ||||

| Коэффициент спонтанного финансирования текущих активов |

Чистый коммерческий кредит [П620 - (А230 + А240)] |

Текущие активы без задолженности дебиторов [А290 - (А230 + А240)] |

0,478 | -0,009 | -0,320 | ||||

| 537,541 | -18,823 | -771,178 | 1124,198 | 1985,706 | 2408,756 | ||||

| Риск дебиторской задолженности |

Дебиторские задолженности (А230 + А240) |

Активы предприятия А300 |

0,185 | 0,173 | 0,134 | ||||

| 590,435 | 1092,644 | 1791,130 | 3192,224 | 6300,755 | 13389,088 | ||||

| Риск кредиторской задолженности |

Кредиторская задолженность П620 |

Денежный капитал П700 |

0,353 | 0,170 | 0,076 | ||||

| 1127,976 | 1073,821 | 1019,952 | 3192,224 | 6300,755 | 13389,088 | ||||

Коэффициент абсолютной ликвидности показывает какую часть краткосрочных долговых обязательств ОАО «Металлургический завод им.А.К. Серова» может покрыть немедленно, используя для этой цели денежные средства и денежные эквиваленты (ценные бумаги).

В 2006 г. составил 0,512 (при нормативе 0,25), т.е. абсолютная ликвидность больше чем в два раза превышает норму. За анализируемый период наблюдается повышательная тенденция.

Коэффициент быстрой ликвидности показывает в какой мере предприятие может выполнить свои краткосрочные долговые обязательства, используя для этих целей денежную наличность, высоколиквидные ценные бумаги других эмитентов и мобилизуя дебиторскую задолженность.

В 2006 г. составил 1,5 (при нормативе 1,0), т.е. быстрая ликвидность превышает нормативный уровень. За анализируемый период наблюдается повышательная тенденция.

Коэффициент текущей ликвидности показывает способность предприятия покрывать краткосрочные обязательства своими оборотными активами. В 2006 г. составил 2,318 (при нормативе 2,0). За анализируемый период наблюдается повышательная тенденция.

Коэффициент «критической» оценки – наиболее авторитетный (репрезентативный) показатель платежеспособности в западной практике. Качественное своеобразие этого коэффициента обеспечивает числитель формулы (оборотные средства без учета запасов), поскольку для выполнения краткосрочных обязательств предприятие использует только часть оборотных средств, сохраняя в неприкосновенности запасы сырья и материалы.

В 2006 г. «лакмусовая бумажка» составила 2,097, т.е. ОАО «Металлургический завод им.А.К.Серова» способно одновременно полностью покрыть свои обязательства без ущерба для текущей производственной деятельности.

Коэффициент Бивера показывает какую часть долговых обязательств предприятие может покрыть потенциалом самофинансирования. В 2006 г. составил 0,736, что говорит о том, что ОАО «Металлургический завод им.А.К.Серова» имеет низкую группу «риска потери платежеспособности».

Соотношение дебиторской и кредиторской задолженности в 2006 г. составило 1,756, т.е. дебиторская задолженность примерно в 1,8 раза выше кредиторской задолженности. За анализируемый период наблюдается повышательная тенденция.

Риск дебиторской задолженности в 2006 г. составил 0,134, т.е. 13,4% активов работает в пользу потребителей (покупателей) ОАО «Металлургический завод им.А.К.Серова», дефицит текущих активов приходится покрывать за счет краткосрочных заимствований.

Риск кредиторской задолженности в 2006 г. составил 0,076, т.е. 7,6% активов финансируется за счет кредиторов.

Раздел VI. Прогнозирование вероятности банкротства предприятия.

1. Формула Альтмана (2004)

Таблица 21

|

Z = 1,2K1 + 1,4K2 +3,3K3 +0,6K4 + K5 |

||

|

K1 |

чистый оборотный капитал / активы = 221652 / 3192224 | 0,069 |

|

K2 |

накопленная прибыль / активы = 1023347 / 3192224 | 0,321 |

|

K3 |

валовая прибыль / активы = 1748846 / 3192224 | 0,548 |

|

K4 |

баланс.стоимость акций / задолженность = 262 / 1758538 | 0,0001 |

|

K5 |

выручка / активы = 6756281 / 3192224 | 2,116 |

| Z-счет | 0,0828+0,4494+1,8084+0,00008+2,116 | 4,457 |

Формула Э.Альтмана построенная по данным успешно действовавших, но обанкротившихся промышленных предприятий США:

Z = 1,2K1 + 1,4K2 +3,3K3 +0,6K4 + K5,

где K1 – доля чистого оборотного капитала в активах;

K2 – отношение накопленной прибыли к активам;

K3 – экономическая рентабельность активов;

K4 – отношение стоимости эмитированных акций к заемным

средствам предприятия;

K5 – оборачиваемость активов (деловая активность).

Для оценки вероятности наступления банкротства в течение двух лет используется алгоритм:

| Z < 1,81 | 1,81< Z < 2,675 | Z = 2,675 | 2,675< Z <2,99 | Z>2,99 |

| Вероятность банкротства очень велика | Вероятность банкротства средняя | Вероятность банкротства равна 0,5 | Вероятность банкротства невелика | Вероятность банкротства незначительна |

Вывод: Вероятность банкротства предприятия в течение ближайших двух лет незначительная

2. Формула Таффлера (2006)

Таблица 22

|

Z = 0,53K1 + 0,13K2 +0,18K3 +0,16K4 |

||

|

K1 |

операционная прибыль / краткосрочные пассивы = 1199855 / 1813389 |

0,53K1 |

|

K2 |

оборотные активы / долговой капитал = 4199886 / 2253534 |

0,13K2 |

|

K3 |

краткосрочные пассивы / валюта баланса = 1813389 / 13389088 |

0,18K3 |

|

K4 |

выручка (нетто) / активы (капитал) = 7648003 / 13389088 |

0,16K4 |

| Z-счет | расчеты: 0,351+0,242+0,024+0,091 = 0,708 | |

| критерий: хорошие долгосрочные финансовые перспективы | ||

Формула Таффлера для западных компаний:

Z = 0,53K1 + 0,13K2 +0,18K3 +0,16K4,

где K1 – операционная прибыль / краткосрочные обязательства;

K2 – оборотные активы / сумма обязательств;

K3 – краткосрочные обязательства / сумма активов;

K4 – выручка от реализации / сумма активов.

При принятии решений в качестве критерия выступает:

Z > 0,3 – диагностируются хорошие долгосрочные финансовые

перспективы;

Z < 0,2 – диагностируется высокая вероятность банкротства;

0,2 < Z < 0,3 – «серая зона», требующая дополнительных исследований.

Раздел VII. Финансовые потребности в оборотных активах

Таблица 23

Определение циклов движения оборотных (денежных средств)

| Наименование | 2004 |

|

||||

| Алгоритм, млн.руб. | оборот/год | дни/оборот | Алгоритм, млн.руб. | |||

| числитель | знаменатель | числитель | знаменатель | |||

| Коэффициент оборачиваемости запасов | Себестоимость выпуска | Запасы |

К1ф |

Т1ф |

Себестоимость выпуска | Запасы |

| 5007,435 | 933,098 | 5,366 | 67,083 | 5843,311 | 1320,237 | |

| Коэффициент оборачиваемости дебиторских задолженностей («дни дебиторов») | Выручка от продаж | Дебиторская задолженность |

К2ф |

Т2ф |

Выручка от продаж | Дебиторская задолженность |

| 6756,281 | 590,435 | 11,443 | 31,461 | 7648,003 | 1791,130 | |

| Коэффициент оборачиваемости кредиторских задолженностей («дни кредиторов») | Выручка от продаж | Кредиторская задолженность |

К3ф |

Т3ф |

Выручка от продаж | Кредиторская задолженность |

| 6756,281 | 1127,976 | 5,990 | 60,103 | 7648,003 | 1019,952 | |

|

Операционный цикл (Т1+Т2) |

98,5 | 165,6 | ||||

|

Финансовый цикл (Т1+Т2 –Т3) |

38,4 | 117,6 | ||||

|

Операционный цикл = 98,5 дней (2004) |

|

| Длительность производственного цикла (67,1 дней) | Длительность коммерческого цикла (31,5 дней) |

| Финансовый цикл (38,4 дней) | Срок использования кредиторской задолженности (60,1 дней) |

|

Операционный цикл = 165,6 дней (2006) |

|

| Длительность производственного цикла (81,3 дней) | «Дни дебиторов» (84,3 дней) |

| Финансовый цикл (117,6 дней) | «Дни кредиторов» (48,0 дней) |

Схема 3. Циклы движения денежных средств (сравнительное оценивание)

Таблица 24

| Примечание |

2004 факт |

2006 прогноз |

(±) | Темп роста, % |

| Производственный цикл | 67,1 | 81,3 | 14,2 | 121,2 |

| Коммерческий цикл | 31,5 | 84,3 | 52,8 | 267,6 |

| Операционный цикл | 98,5 | 165,6 | 67,1 | 168,1 |

| «Дни кредитора» | 60,1 | 48,0 | -12,1 | 79,9 |

| Финансовый цикл предприятия | 38,4 | 117,6 | 79,2 | 306,2 |

Таблица 25

| Период | 2004 | 2005 | 2006 |

|

Текущие финансовые потребности (±) ТФП = [(А290 - А260) - П620] |

532,008 | 1294,147 | 2253,505 |

|

Собственные оборотные средства (±) СОС = [(П490 + П590) – А190] |

221,652 | 1451,101 | 2388,629 |

|

Денежные средства (±) ДС = СОС - ТФП |

-310,356 | +156,954 | +135,124 |

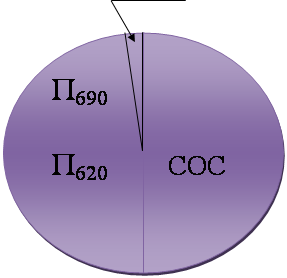

Таблица 26

Источники финансирования оборотных средств предприятия в 2006 г.

| Потребность в оборотных средствах | Источники финансирования оборотных активов | |||

| Наименование | Тыс.руб. | Наименование | тыс.руб. | Структура, % |

| Оборотные средства предприятия (среднегодовая оценка) | 4199886 | Собственные оборотные средства | 2388629 | 56,9 |

| Кредиторская задолженность | 1019952 | 24,1 | ||

| Краткосрочные займы и кредиты | 792052 | 18,9 | ||

| Прочие пассивы | 1382 | 0,1 | ||

| Всего потребность | 4199886 | Всего финансирование | 100% | |

Примечание: Интерпретация состава источников и структуры финансирования оборотных средств предприятия

| Операционный цикл = 165,6 дней | |

| Финансовый цикл (117,6 дней) | «Дни кредиторов» (48,0 дней) |

П630…660

![]() А290 = 100%

А290 = 100%

Схема 5

По традициям хозяйственной жизни отгрузка продукции происходит в соответствии с ранее заключенными договорами. Поэтому поставщик должен выполнить все условия хозяйственного договора. Поставщик, как правило, предоставляет покупателю товарный кредит, на сумму которого формируется дебиторская задолженность. По мере инкассации дебиторской задолженности (факт оплаты) денежные средства поступают на расчетный счет и формируют годовой доход предприятия. Время в течение которого отгруженная продукция оплачивается покупателем (поступление денег на расчетный счет), называется коммерческий цикл предприятия. В 2006 г. коммерческий цикл ОАО «Металлургический завод им.А.К.Серова» составил 84,3 дня. При этом он в 2,68 раза увеличился по сравнению с 2004 г, таким образом за анализируемый период наблюдается негативная тенденция в работе ОАО «Металлургический завод им.А.К.Серова» с потребителями.

Производственный цикл предприятия – время, в течение которого запасы превращаются в готовую продукцию. В 2006 г. составил 81,3 дня. За анализируемый период наблюдается повышательная тенденция, причем по сравнению с 2004 г. производственный цикл ОАО «Металлургический завод им.А.К.Серова» увеличился на 121,2%, что негативно сказывается на экономии оборотных средств в сфере производства (снижение производственного цикла приводит к экономии оборотных средств).

Операционный цикл предприятия – совокупность коммерческого и производственного циклов предприятия. В 2006 г. составил 165,6 дня, т.е. оборотные средства ОАО «Металлургический завод им.А.К.Серова» выполнили 2,174 об/год. Таким образом, можно констатировать, что в 2006 г. каждый рубль оборотных средств принес ОАО «Металлургический завод им.А.К.Серова» 2,17 рубля выручки.

За анализируемый период ОАО «Металлургический завод им.А.К.Серова» имеет текущую финансовую потребность (ТФП), которая определяется финансовым циклом предприятия, со знаком «плюс». Наличие ТФП у любого хозяйствующего субъекта – негативный показатель финансового состояния предприятия. Этому способствуют следующие причины:

1) ТФП создает ежедневные финансовые проблемы, связанные с поиском источником денежных средств

2) Предприятие постоянно зависит от краткосрочных займов и кредитов

3) Предприятию приходится изыскивать альтернативные источники неденежных оборотных средств (лучший вариант – наличие собственных неденежных оборотных средств).

В 2006 г. она составила 2253,505 млн.руб., причем за 2004-2006 гг. она увеличивается. Однако ОАО «Металлургический завод им.А.К.Серова» располагает СОС, которые в 2006 г. составили 2388,629 млн.руб., что позволяет полностью покрыть ТФП.

Таким образом, в 2006 г. ОАО «Металлургический завод им.А.К.Серова» генерирует избыток финансовых ресурсов, которые позволяют увеличить денежные средства предприятия, которые в 2006 г. составили 135,124 млн.руб.

Раздел VIII. Оценка эффективности и качества работы предприятия

Таблица 27

Оценка оборачиваемости капитала (диагностика деловой активности предприятия)

| Наименование | Обозначение | Алгоритм расчета | Финансовые коэффициенты | ||||

| числитель, млн.руб. | знаменатель, млн.руб. | 2004 | 2006 | ||||

| 2004 | 2006 | 2004 | 2006 | ||||

|

Деловая активность

предприятия (оборачиваемость капитала) |

Кдак |

Чистые доходы от реализации продукции | Среднегодовая стоимость капитала (активов) | 2,116 | 0,571 | ||

| 6756,281 | 7648,003 | 3192,224 | 13389,008 | ||||

|

Коэффициент

оборачиваемости собственного капитала |

Кобсбс |

Выручка от продаж | Собственный капитал | 4,703 | 0,687 | ||

| 6756,281 | 7648,003 | 1436,489 | 11137,686 | ||||

| Коэффициент оборачиваемости основного капитала (фондоотдача) | ФО | Выручка (нетто) от продажи товаров | Среднегодовая стоимость основного имущества | 4,572 | 0,832 | ||

| 6756,281 | 7648,003 | 1477,591 | 9189,202 | ||||

| Коэффициент оборачиваемости оборотного капитала |

Кобоб |

Объем реализации товаров (продукции, работ, услуг) | Среднегодовая стоимость оборотных активов | 3,940 | 1,821 | ||

| 6756,281 | 7648,003 | 1714,633 | 4199,886 | ||||

Таблица 28

Оценка рентабельности хозяйственной деятельности

| Наименование | Обозначение | Алгоритм расчета | Финансовые коэффициенты | ||||

| числитель, млн.руб. | знаменатель, млн.руб. | 2004 | 2006 | ||||

| 2004 | 2006 | 2004 | 2006 | ||||

| Рентабельность основной деятельности (рентабельность издержек) |

Rc |

Валовая прибыль | Себестоимость проданных товаров | ||||

| 1748,846 | 1804,692 | 5007,435 | 5843,311 | 34,9% | 30,9% | ||

|

Рентабельность оборота (продаж)

|

Rц |

Прибыль от продаж | Выручка (нетто) от реализации продукции | ||||

| 1243,119 | 1199,855 | 6756,281 | 7648,003 | 18,4% | 15,7% | ||

|

Норма прибыли

(коммерческая маржа) |

Нпр |

Чистая прибыль | Чистая выручка от продаж | ||||

| 822,588 | 580,553 | 6756,281 | 7648,003 | 12,2% | 7,6% | ||

|

Уровень самоокупаемости предприятия

|

Ксам |

Выручка от продаж | Себестоимость проданных товаров | 1,349 | 1,309 | ||

| 6756,281 | 7648,003 | 5007,435 | 5843,311 | ||||

Таблица 29

Оценка рентабельности использования капитала (активов)

| Наименование | Обозначение | Алгоритм расчета | Финансовые коэффициенты | |||||

| числитель, млн.руб. | знаменатель, млн.руб. | 2004 | 2006 | |||||

| 2004 | 2006 | 2004 | 2006\ | |||||

|

Экономическая

рентабельность (ROI) |

Rk |

Валовая прибыль | Денежный капитал | |||||

| 1748,846 | 1804,692 | 3192,224 | 13389,088 | 54,8% | 13,5% | |||

|

Финансовая рентабельность (ROE)

|

Rck |

Чистая прибыль | Собственный капитал | |||||

| 822,588 | 580,553 | 1436,489 | 11137,686 | 57,3% | 5,2% | |||

| Рентабельность перманентного капитала |

|

Прибыль до налогообложения | Перманентный капитал | |||||

| 1144,828 | 791,448 | 1699,243 | 11577,831 | 67,4% | 6,8% | |||

| Рентабельность перманентного капитала | Прибыль до налогообложения | Перманентный капитал | 67,4% | 6,8% | ||||

| 1144,828 | 791,448 | 1699,243 | 11577,831 | |||||

Таблица 30

Оценка коммерческой эффективности предприятия.

| Наименование | Алгоритм расчета | Финансовые коэффициенты | Примечание | ||||

| числитель, млн.руб. | знаменатель, млн.руб. | 2004 | 2006 | ||||

| 2004 | 2006 | 2004 | 2006 | ||||

| Коэффициент покрытия процентных платежей | Прибыль от продаж | Финансовые издержки по обслуживанию долга | 0,152 | 0,075 | Оценка рейтинга кредитоспособности предприятия | ||

| 1243,119 | 1199,855 | 8193,224 | 16018,600 | ||||

| Коэффициент обслуживания долга (коммерческая платежеспособность) | Чистая прибыль | Проценты к выплате | 0,100 | 0,036 | |||

| 822,588 | 580,553 | 8193,224 | 16018,600 | ||||

| Коэффициент мобилизации накопленного капитала | Прирост чистого оборотного капитала (±СОС) |

Прирост накопленного капитала (±П460) |

- | - | - | ||

| - | - | 0 | 0 | ||||

| Рентабельность процесса самофинансирования | Потенциал самофинансирования |

Собственный капитал П490 |

121,70 | 14,895 | |||

| 1748,1985 | 1658,92142 | 1436,489 | 11137,686 | ||||

Деловая активность предприятия – способность капитала предприятия генерировать выручку от продаж в процессе осуществления хозяйственной деятельности. Норматива по данному коэффициенту нет, однако по статистике деловая активность предприятий РФ промышленного профиля приближается к 1,5 об/год.

В 2006 г. деловая активность ОАО «Металлургический завод им.А.К.Серова» составила 0,571 об/год, т.е. в течение года 1 рубль капитала приносит 57 копеек выручки. По сравнению с 2004 г. деловая активность значительно снизилась (в 2004 г. составляла 2,116 об/год). Несмотря на рост финансового результата (на 113,2%), ОАО «Металлургический завод им.А.К.Серова» в 2006 г. работает хуже, чем в 2004 г., т.к. оно снизило свою деловую активность.

Коэффициент оборачиваемости собственного капитала показывает способность собственного капитала генерировать выручку. В 2006 г. составил 0,687 об/год, т.е. в течении года 1 рубль собственного капитала ОАО «Металлургический завод им.А.К.Серова» приносит 69 копеек выручки. За анализируемый период наметилась понижательная тенденция данного коэффициента (в 2004 г. составлял 4,703 об/год).

Коэффициент оборачиваемости основного капитала позволяет определить сколько рублей (копеек) выручки способен принести рубль стоимости основного имущественного комплекса предприятия. В 2006 г. составил 0,832, что в разы отличается в худшую сторону от значения 2004 г., которое составляло 4,572.

Коэффициент оборачиваемости оборотного капитала, так же как и предыдущие три коэффициента оценки оборачиваемости капитала, показал значительный спад с 3,940 в 2004 г. до 1,821 в 2006 г.

Рентабельность основной деятельности – способность предприятия генерировать в процессе своей производственно-хозяйственной деятельности валовую прибыль за счет себестоимости проданных товаров. В 2006 г. составила 30,9%, т.е. 1 рубль себестоимости приносит ОАО «Металлургический завод им.А.К.Серова» 31 коп. валовой прибыли. За анализируемый период остается на относительно стабильном уровне.

Рентабельность продаж – способность предприятия за счет выручки от продаж генерировать операционную прибыль. В 2006 г. составила 15,7%, т.е. 1 рубль выручки приносит ОАО «Металлургический завод им.А.К.Серова» около 16 коп. прибыли от продаж. За анализируемый период наблюдается относительно стабильный уровень рентабельности от продаж (в 2004 г. составила 18,4%).

Норма прибыли – финансовый коэффициент, показывающий способность предприятия за счет выручки от продаж генерировать чистую прибыль. В 2006 г. составила 7,6%, т.е. рубль выручки приносит ОАО «Металлургический завод им.А.К.Серова» 7 коп. чистой прибыли. За анализируемый период наблюдается понижательная тенденция (в 2004 г. составила 12,2%).

Уровень самоокупаемости показывает насколько выручка от реализации продукции превышает затраты (себестоимость) на ее изготовление. В 2006 г. составил 1,309, т.е. выручка от продаж в 1,31 раз превысила себестоимость реализованной продукции. За анализируемый период наблюдается понижательная тенденция, что является негативным фактором оценки рентабельности хозяйственной деятельности ОАО «Металлургический завод им.А.К.Серова».

Экономическая рентабельность относится к числу наиболее значимых индикаторов, оценивающих работу предприятия в условиях рыночной экономики.

Экономическая рентабельность – способность капитала в процессе функционирования предприятия генерировать валовую прибыль. В 2006 г. составила 13,5 %, т.е. 1 рубль капитала ОАО «Металлургический завод им.А.К.Серова» приносит за год 13 коп. прибыли. К сожалению, за анализируемый период она значительно снизилась (в 2004 г. составила 54,8%).

Финансовая рентабельность – способность собственного капитала в процессе функционирования предприятия генерировать чистую прибыль. В 2006 г. составила 5,2%, т.е. рубль собственного капитала принес в 2006 г. ОАО «Металлургический завод им.А.К.Серова» 5 коп. чистой прибыли. Аналогично остальным показателям оценки эффективности, финансовая рентабельность значительно снизилась по сравнению с 2004 г., в котором она составляла 57,3%.

Рентабельность перманентного капитала – способность перманентного капитала генерировать прибыль до налогообложения. В 2006 г. составила 6,8%, т.е. 1 рубль перманентного капитала принес ОАО «Металлургический завод им.А.К.Серова» 6 коп. прибыли от продаж. За анализируемый период наблюдается значительный спад (в 2004 г. составляла 67,4%).

Коэффициент покрытия процентных платежей показывает способность предприятия за счет прибыли от продаж покрывать финансовые издержки по обслуживанию долга (сколько раз можно покрывать финансовые издержки за счет прибыли от продаж). В 2006 г. составил 0,075. За анализируемый период наблюдается понижательная тенденция.

Коэффициент обслуживания долга показывает способность предприятия за счет чистой прибыли покрывать процентные платежи. В 2006 г. составил 0,036. За анализируемый период наблюдается понижательная тенденция.

Рентабельность процесса самофинансирования – способность предприятия наращивать собственный капитал, используя для этого потенциал самофинансирования. В 2006 г. составила 14,895%. За анализируемый период наблюдается значительный спад (в 2004 г. составила 121,70%).

Раздел IX. Комплексная оценка финансово-экономической эффективности предприятия.

Таблица 31

Определение класса кредитоспособности предприятия-заемщика

| № п/п | Финансовые коэффициенты |

Значение 2006 |

Класс кредитоспособности | Весовой ранг | Сводная оценка (4*5) |

| 1 | Коэффициент текущей ликвидности | 2,318 | 2 | 0,10 | 0,2 |

| 2 | Коэффициент быстрой ликвидности | 1,500 | 1 | 0,25 | 0,25 |

| 3 | Уровень перманентного капитала | 0,865 | 1 | 0,15 | 0,15 |

| 4 | Коэффициент обеспеченности запасов | 1,611 | 1 | 0,20 | 0,20 |

| 5 | Коэффициент покрытия процентных платежей | 0,075 | 5 | 0,05 | 0,25 |

| 6 | Коэффициент обслуживания долга | 0,036 | 5 | 0,05 | 0,25 |

| 7 | Рентабельность оборота | 0,157 | 5 | 0,20 | 1,00 |

| ИТОГО, средневзвешенная оценка | 0,937 | 2,85 | 1,00 | 2,85 | |